الكاتب : وائل ونيفي

صحفي مختص في قضايا مكافحة الفساد وحقوق الإنسان والشأن السياسي

على مدار عقود من الزمن تحوّلت المعاملات الماليّة في تونس بواسطة الشيك من وسيلة خلاص فوري إلى وسيلة خلاص مؤجل أو سند ضمان، لما يمتلكه الشيك من حجة قانونية قويّة قد تؤدي بمن يتعامل به ودون أن يكون له رصيد بنكي إلى عقوبات سجنية قاسيّة.

برزت هذه الوضعيّة بفعل البيئة السيّئة للمعاملات التجاريّة والاقتصاديّة في تونس وهي متأتيّة أساسا من ضعف التمويل المرصود للمؤسّسات الصغرى والمتوسّطة التي تمثّل 90% من النسيج الاقتصادي التونسي، فضلا عن تدنّي مستوى التأجير والقدرة الشرائية لعموم التونسيين.ـات إن كانوا موظفين.ـات حكوميين أو بالقطاع الخاص، بشكل أصبح فيه الأخيرون يعتمدون على تقديم صكوك مؤجلة الدفع في جلّ معاملاتهم الماليّة.

تُجّار وحرفيون، فلاّحون صغار و صيّادون، مدارس وجامعات خاصّة ورياض أطفال وحتى الجمعياّت والهياكل الرياضية، وغيرهم من القطاعات والمجالات لم يجد أي منهم وسيلة أخرى لتسيير أنشطتهم الاقتصادية إلاّ من خلال التعامل بواسطة الصكوك مؤجلة الدفع والصكوك التي تأخذ صبغة السندات في عمليّات التداين.

هذه المنظومة التي تواصل العمل بها على مسمع ومرأى من كافة الأجهزة الحكوميّة والقضائية بالرغم من انعدام قانونيتها، تولّد عنها عشرات الآلاف من الملفات القضائيّة التي تسبّبت في إيداع مئات الأشخاص بالسجن وجعلت من الآلاف محلّ برقيات تفتيش قضائيّة، بما حتّم على أجهزة الدولة تحت ضغط الشارع وعائلات “المتضرّرين”، تنقيح القانون في اتجاه خلق آليات صُلحية جديدة و إيقاف نزيف الملاحقات القضائيّة عبر إرجاع الصكّ إلى دوره الأساسي كوسيلة خلاص فوري دون غيره.

الكاتب : وائل ونيفي

صحفي مختص في قضايا مكافحة الفساد وحقوق الإنسان والشأن السياسي

على مدار عقود من الزمن تحوّلت المعاملات الماليّة في تونس بواسطة الشيك من وسيلة خلاص فوري إلى وسيلة خلاص مؤجل أو سند ضمان، لما يمتلكه الشيك من حجة قانونية قويّة قد تؤدي بمن يتعامل به ودون أن يكون له رصيد بنكي إلى عقوبات سجنية قاسيّة.

برزت هذه الوضعيّة بفعل البيئة السيّئة للمعاملات التجاريّة والاقتصاديّة في تونس وهي متأتيّة أساسا من ضعف التمويل المرصود للمؤسّسات الصغرى والمتوسّطة التي تمثّل 90% من النسيج الاقتصادي التونسي، فضلا عن تدنّي مستوى التأجير والقدرة الشرائية لعموم التونسيين.ـات إن كانوا موظفين.ـات حكوميين أو بالقطاع الخاص، بشكل أصبح فيه الأخيرون يعتمدون على تقديم صكوك مؤجلة الدفع في جلّ معاملاتهم الماليّة.

تُجّار وحرفيون، فلاّحون صغار و صيّادون، مدارس وجامعات خاصّة ورياض أطفال وحتى الجمعياّت والهياكل الرياضية، وغيرهم من القطاعات والمجالات لم يجد أي منهم وسيلة أخرى لتسيير أنشطتهم الاقتصادية إلاّ من خلال التعامل بواسطة الصكوك مؤجلة الدفع والصكوك التي تأخذ صبغة السندات في عمليّات التداين.

هذه المنظومة التي تواصل العمل بها على مسمع ومرأى من كافة الأجهزة الحكوميّة والقضائية بالرغم من انعدام قانونيتها، تولّد عنها عشرات الآلاف من الملفات القضائيّة التي تسبّبت في إيداع مئات الأشخاص بالسجن وجعلت من الآلاف محلّ برقيات تفتيش قضائيّة، بما حتّم على أجهزة الدولة تحت ضغط الشارع وعائلات “المتضرّرين”، تنقيح القانون في اتجاه خلق آليات صُلحية جديدة و إيقاف نزيف الملاحقات القضائيّة عبر إرجاع الصكّ إلى دوره الأساسي كوسيلة خلاص فوري دون غيره.

جاءت التنقيحات الجديدة التي بادرت بها وزارة العدل وصادق عليها البرلمان في جلسته التي انعقدت في شهر أوت من العام الجاري بتغييرات جذريّة وراديكاليّة في منظومة التعامل بالشيك، عبر إحداث آليّات جديدة لتصفية الملفّات القضائيّة القديمة وأخرى لمنع استعمال الشيك في غير محلّه مستقبلا.

تنقيحات يرى فيها عدد من الخبراء الاقتصاديين أنّها كانت مرتجلة ولم تُراعي الواقع الاقتصادي التونسي عند إعدادها ومناقشتها تحت قبّة البرلمان، منبّهين من تداعيات وخيمة على الاقتصاد التونسي أهمّها ركود استهلاكي كبير يمكن أن يجرّ عديد المؤسّسات الاقتصادية إلى أزمات ماليّة قد تجبرها على إيقاف أنشطتها.

فما هي أبرز التنقيحات التي تمّ إدخالها على المجلّة التجاريّة (أي ما بات يعرف إعلاميّا وشعبيّا بقانون الشيكات الجديد) لمنع مواصلة التعامل بالشيك في غير محلّه؟ أيّ بديل للشيك المؤجّل في الدورة الإقتصادية التونسية؟ هل تٌعتبر التنقيحات الجديدة في صالح المؤسسات الصغرى حقّا؟ هل أعدّت البنوك العُدّة لهذا التغيير الراديكالي؟ وماهي خطّة الحكومة للتقليل من مخاطر هذه التغيير العميق في الواقع الاقتصادي التونسي؟

الشيك المؤجّل: معاملات ماليّة حتّمها الواقع الاقتصادي والاجتماعي

“قرابة 60 % من المبيعات التي أقوم بها أساسها الشيك المؤجّل. نحن نبني علاقة ثقة بيننا وبين حرفائنا. نتعهّد بعدم تنزيل الشيك بشكل مفاجئ فيما يتعهّد الحريف بخلاصه نقدا أو الموافقة على تنزيله بحسابه البنكي في تاريخ متّفق عليه”.

هكذا فسّر فؤاد، وهو صاحب محلّ لبيع النظارات الطبيّة والشمسيّة في منطقة الكرم الغربي في تونس العاصمة، كيف يكسب حرفاءه ويضمن سيرورة نشاطه الاقتصادي.

يضيف فؤاد في حواره مع موقع الكتيبة، أنّ هذه الاستراتيجية طوّرت من مبيعاته وزادت من حرفائه وطوّرت حتّى في رقم معاملاته ليجد نفسه من محلّ بيع نظارات طبيّة وشمسيّة يشتغل فيه هو وزوجته إلى محلّ يشغّل 5 أشخاص بالتمام والكمال.

حريفه غسان الذي كان متواجدا بالمحلّ، أدلى بشهادة يقول فيها إنّ “الرجل (يقصد فؤاد) حريص على بناء علاقة ثقة مع كلّ حرفائه”، مضيفا في نفس السياق:

” كلّما كانت هناك حاجة لشراء نظّارة شمسيّة أو طبيّة لي أو لأحد أفراد أسرتي إلاّ ولجأت إلى فؤاد، فهو رجل يتّصل بالحريف ليلة موعد الخلاص من قبيل الاسترشاد إن كان لهذا الحريف رصيد بحسابه البنكي أو سيتولّى الدفع نقدا وهكذا كانت معاملته معي منذ أوّل يوم”.

المتحدّث ذاته، وهو موظف حكومي، يقول إنّ “هذه الطريقة في اعتماد الشيك المؤجّل، سهّلت عليه عديد الأشياء من بينها خلاص رسوم الروضة التي سجّل بها ابنه وتقسيط شراءاته من الأثاث أو الأجهزة الالكترونية، حتّى قطع غيار سيارته يتولّى شراءها عن طريق تقسيط ثمنها مقابل صكوك مؤجّلة الدفع.”

“الأمر أصبح عرفا يجري به العمل، لا أفهم ما الذي حصل لهم حتى قاموا بهذه التنقيحات، من أين لي لأقوم بدفع تكاليف رسوم ابني بالروضة أو شراء جهاز إلكتروني ما للبيت دفعة واحدة. هل من نقّح القانون يعيش في تونس مثلنا أو ماذا؟”

غسان موظف حكومي

لا يحتاج فهم منظومة الشيك المؤجّل وانتشارها في المجتمع التونسي إلى كثير من الشهادات فكلها متشابهة وتتقاطع عند إشكال واحد يكمن في صعوبة الولوج إلى التمويلات والقروض البنكيّة، لما تفرضه البنوك من شروط صعبة وفوائض مجحفة.

تزداد إشكاليّات الحصول على القروض البنكية عند موظفي القطاع الخاص المرتبطين مع مشغليهم بعقود محدّدة الزمن.

هذه الفئة، والتي تعدّ الشريحة الأوسع من مستعملي الشيك المؤجل، ليس في وسعهم الحصول على قروض استهلاكية تُسدّد على ثلاث أو خمس سنوات كما هو الحال للموظفين القارّين، وبالنسبة إليهم الحصول على موافقة من البنك للإمساك بدفتر شيك يعتبر أمرا مهمّا ويفتح الطريق أمامهم لاقتناء بعض من حاجياتهم باستعمال الشيك مؤجّل الدفع الذي يمثّل حلّا سريعا لهم.

كما لا ترتبط ظاهرة استعمال الشيك الضمان أو مؤجّل الدفع بصعوبة الولوج إلى التمويلات البنكية للموظّفين القارّين منهم أو المرتبطين بعقود عمل محدّدة الزمن، فالإشكال الأكبر يمكن في انهيار حادّ للقدرة الشرائية لعموم التونسيين.ـات وضعف الأجور ولا سيّما تعمّق الأزمة الاقتصاديّة في البلاد خلال العقد الأخير على وجه الخصوص.

جوابا منه على أسباب لجوئه إلى التعامل بواسطة الشيك المُؤجّل وهو موظّف حكوميّ يمكنه الولوج إلى تمويل بنكي، يفسّر غسان ذلك بالقول إنّه وزوجته متحصلاّن على قروض بنكيّة، تلتهم حوالي نصف الدخل الثنائي شهريّا، وما تبقّى من الراتبين يذهب للمصاريف اليوميّة.

“تسألون أسئلة غريبة وكأنكّم لا تعيشون بيننا. هل تريد أن تقنعني أنّه كلما كانت لك حاجة في تمويل تذهب إلى البنك ليرحّب بك ويقرضك ما تطلب؟! الأمر لا يسير هكذا. أنا وزوجتي كلّ منّا متحصّل على قرض ولا وجود لأي إمكانية أخرى للحصول على قرض آخر حتّى وإن كان صغيرا، حتى وإن توفّرت الإمكانية سأتوجّه للتعامل بالشيك المؤجل لأن الأمر أسهل وأسرع وأقلّ كلفة.”

غسان موظف حكومي

لا يتعلّق الأمر في استعمال الصكّ مؤجّل الدفع عند دوافع استهلاكيّة فقط، إنّما يتجاوز ذلك ليصبح المعاملة الأكثر شيوعا بين الفاعلين الاقتصاديين تجّارا كانوا أو حرفيين أو صناعيّين أو فلّاحيين.

بالنسبة إلى فؤاد صاحب محلّ بيع النظارات الطبيّة والشمسيّة نفسه، فهو يعتمد ذات الطريقة عند التعامل مع مزوّديه حيث يقوم بتغطية شراءاته عن طريق صكوك ضمان يتولّى سحبها أو خلاصها عند توفّر السيولة اللازمة لديه والمُقترنة بدورها بما يحقّقه من مبيعات التي قال عنها في مستهل حوارنا معه إنّها ترتكز في حوالي 60% على الشيك مؤجل الدفع.

” علاقة الثقة التي أحاول تكريسها مع حُرفائي أسعى للحفاظ عليها مع المزوّدين، حيث أتّفق معهم على مواعيد خلاص السّلع التي أتزوّد بها ومقابل ذلك أضع صكوك ضمان أو مؤجلة الدفع، وحدث أكثر من مرّة أن طلبت تأجيل موعد الخلاص لفترة زمنيّة قصيرة وتمّت الاستجابة لذلك. ففي النهاية الجميع يريد أمواله وعلى هذه الشاكلة أعمل منذ ما يزيد عن 6 سنوات.”

فؤاد صاحب محل لبيع النظارات الطبية

بات واضحا خلال جولتنا الميدانية لاستطلاع آراء التونسيين.ـات حول المعاملات الماليّة والتجاريّة الجارية بواسطة الشيك المؤجل الدفع، وجود تململ وحيرة واضحتين لدى كلّ من سألناهم سواء كانوا مستهلكين أو فاعلين اقتصاديين بسبب التنقيحات التي تمّ إدخالها على المجلّة التجارية في خصوص منظومة الشيك.

يُفسّر مراقب الحسابات حسام بونني في حوار أجراه معه موقع الكتيبة، أنّ “استعمال الشيك المؤجّل مجرّم بالقانون حتى قبل إدخال التنقيحات الأخيرة”، مشيرا إلى أنّ ” أسباب تجاوز القانون من مختلف الفاعلين الاقتصاديين خاصّة منهم المؤسّسات الصغرى، واستعمال الشيك في غير أغراضه يكمن في غياب أو صعوبة تكوين الرأس مال الكافي بالنسبة لهؤلاء لممارسة أنشطتهم كما يخطّطون لها وذلك بسبب ضعف التمويل خاصة منه البنكي.”

ويُضيف بونني أنّ “استعمال الشيك الضمان أو المؤجّل، لا يتعلّق فقط بممارسات ماليّة بين الفاعلين الاقتصاديين إنما أصبح عرفا يجري به العمل عند عموم المواطنين في كل المسائل الحياتية اليوميّة عند شراء أجهزة أو أدوية أو خلاص رسوم مدارس، حتّى تأمين السيارات يجري اليوم عن طريق صكوك مؤجلة الدفع وسبب هذا غياب بدائل تمويلية للتونسيين.ـات تعوّضهم عن استعمال الصكوك المؤجلة،” وفق قوله.

المعاملات الماليّة بواسطة الشيك: بماذا تخبرنا الأرقام؟

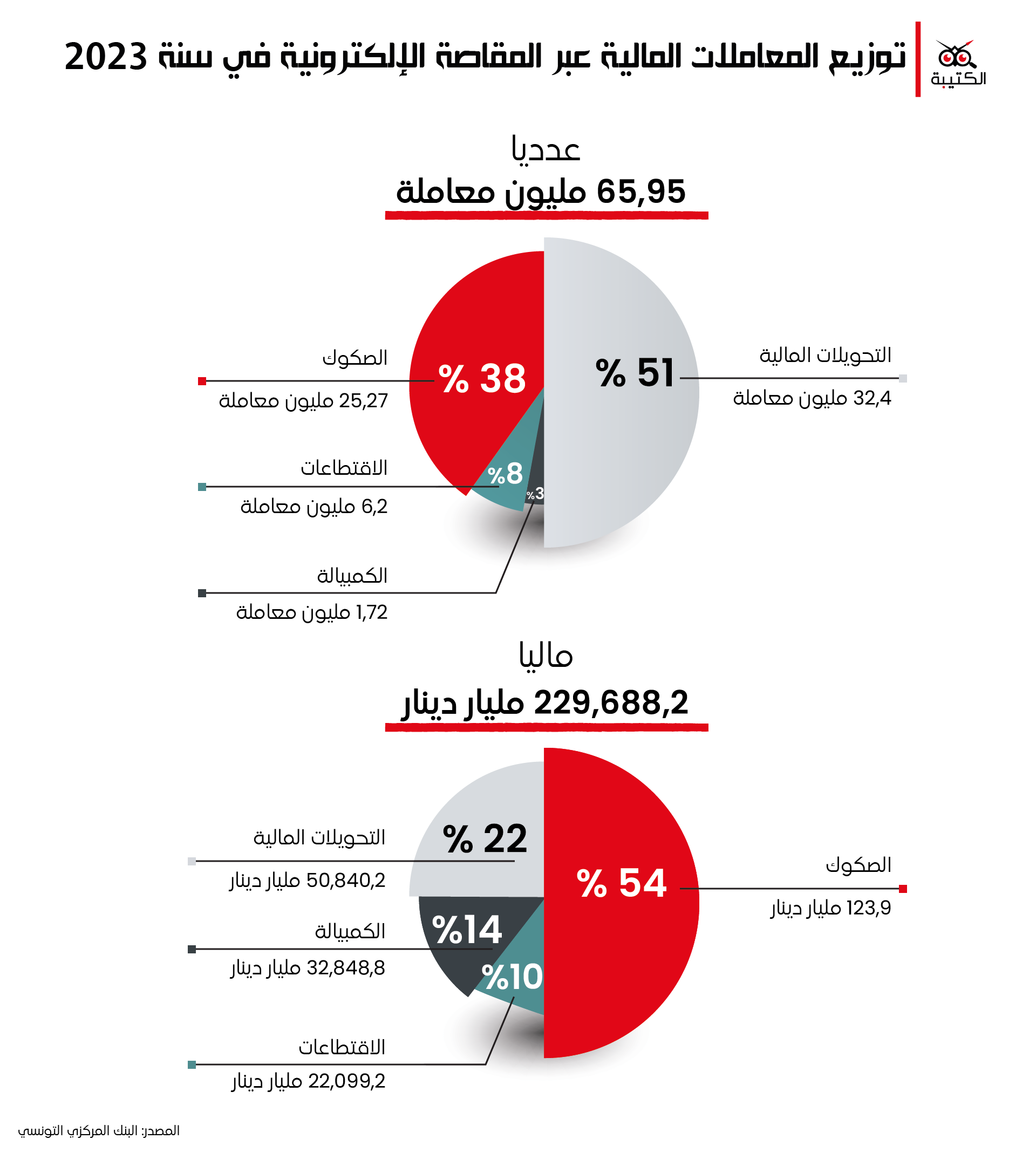

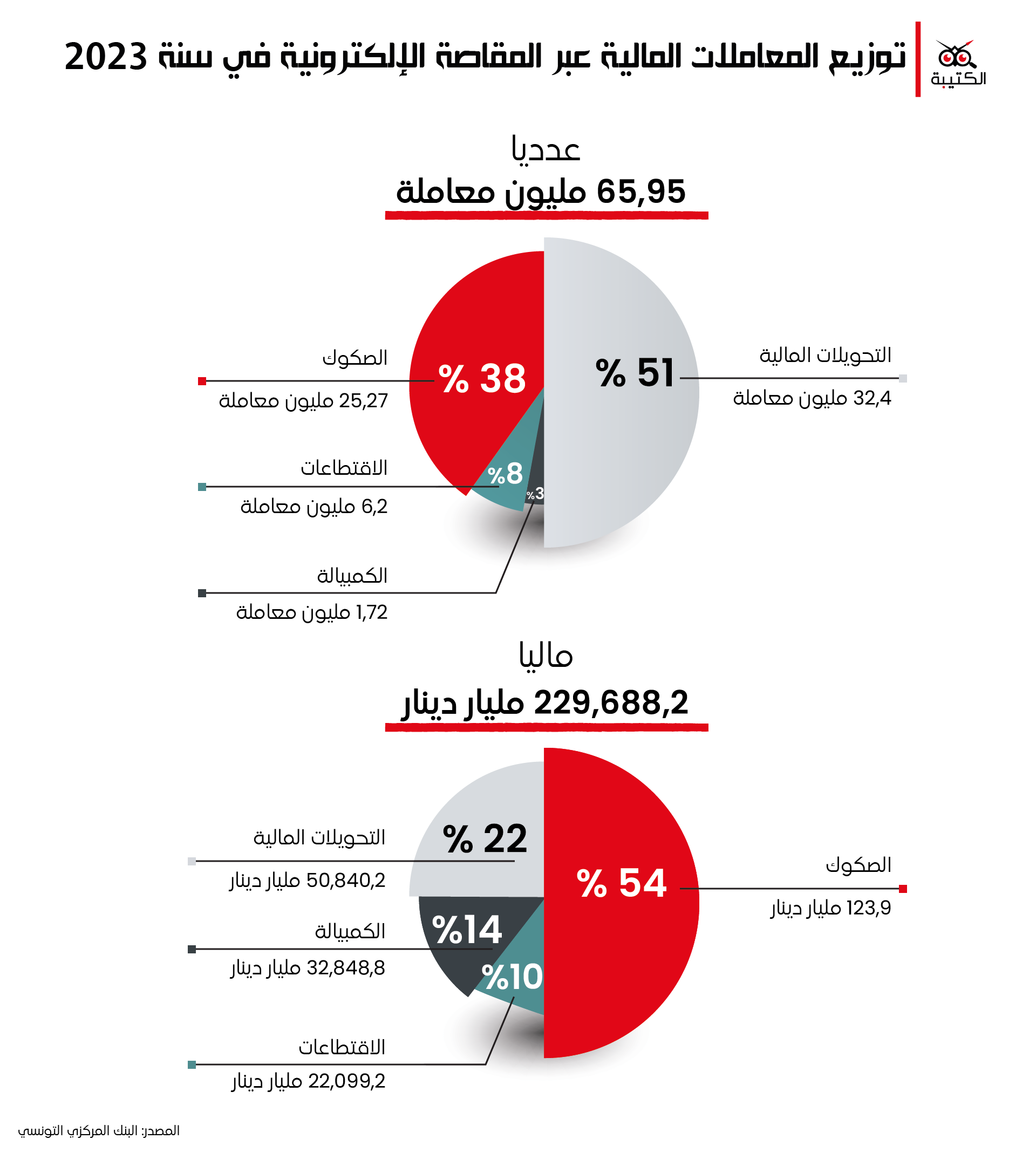

تؤكّد أرقام البنك المركزي التونسي التي يتولّى نشرها في تقاريره السنوية شيوع استعمال الشيك لدى عموم التونسيين.ـات سواء كانوا مستهلكين أو فاعلين اقتصاديين.

ففي سنة 2023، بلغت المعاملات الماليّة بواسطة الشيك نحو 25,7 مليون معاملة بمبلغ إجمالي يقدّر بحوالي 123 مليار دينار (أي 123000 مليون دينار) تونسي ليحتلّ بذلك هذا النّوع من المعاملات الماليّة المرتبة الثانية عدديّا بعد التحويلات البنكية والمرتبة الأولى ماليّا.

بالتمعّن أكثر في تقارير البنك المركزي التونسي، نُلاحظ أنّ استعمال الشيك كوسيلة خلاص فوري يأخذ نسقا متراجعا من سنة إلى أخرى من حيث عدد المعاملات به لصالح المعاملات التي يتمّ إجراؤها بواسطة البطاقات البنكية والتي بدورها تأخذ نسقا تصاعديا.

بالرغم من هذا التطوّر المُلاحظ في استعمال البطاقات البنكية، ظلّ الشيك الوسيلة الأكثر استعمالا في المعاملات الماليّة في تونس باستحواذه على 53% من إجمالي عدد المعاملات المالية في سنة 2023 وهو ما يقود إلى استنتاج أنّ الأغلبية الساحقة من المتعاملين بالصكوك يستعملونها كوسيلة دفع مؤجّل أو وسيلة ضمان.

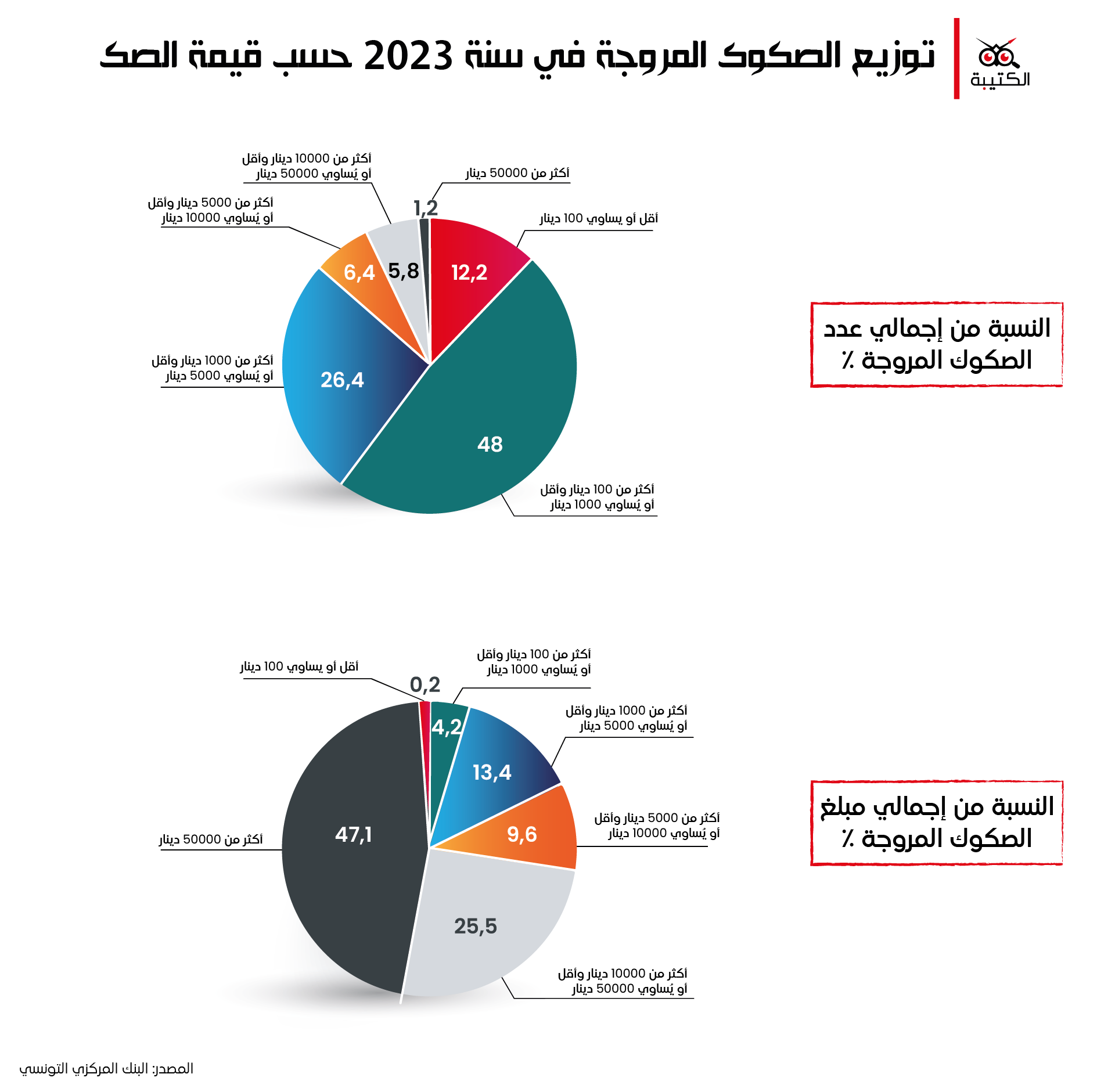

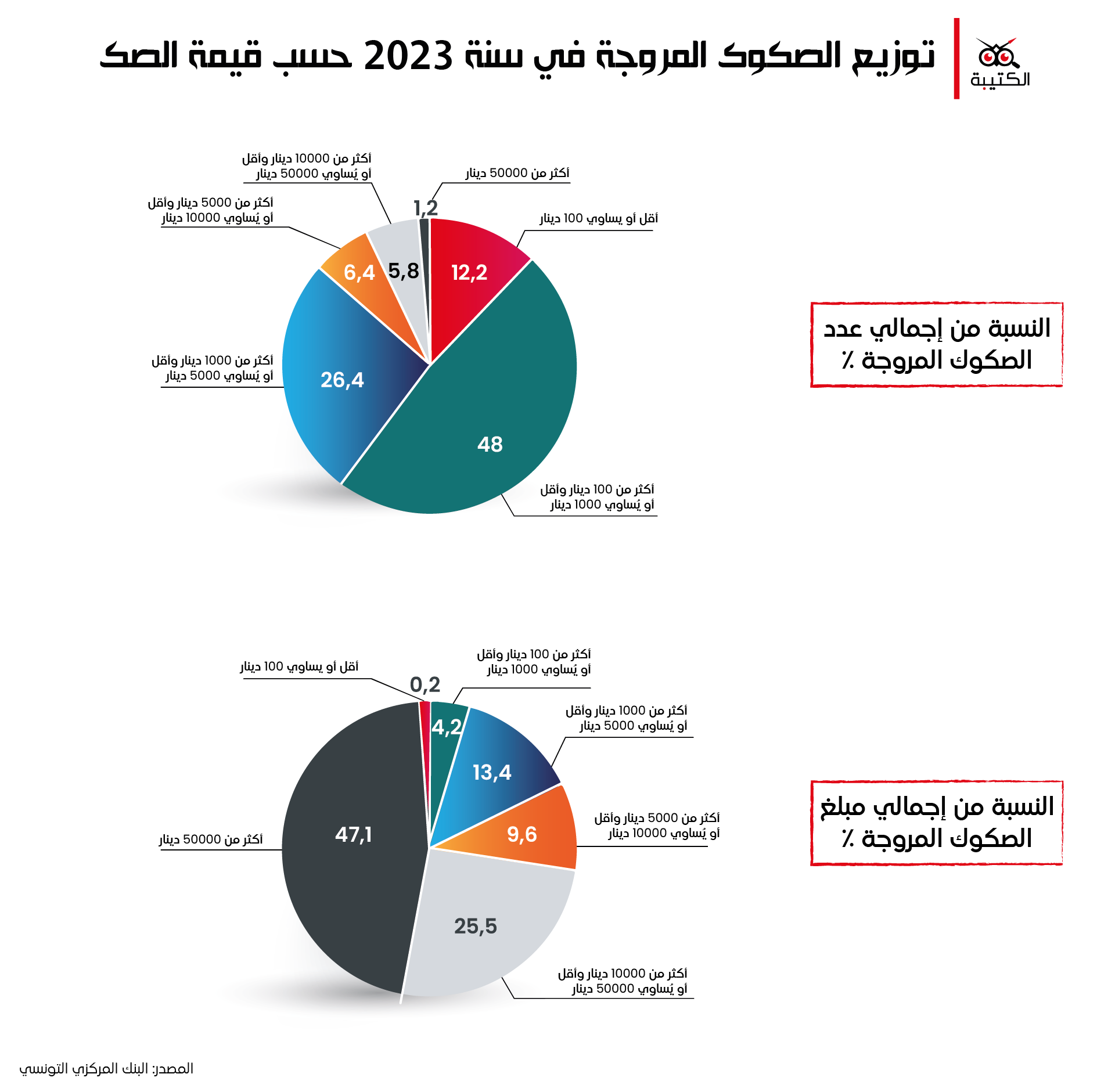

ووفق أرقام البنك المركزي، تستحوذ الصّكوك المتضمّنة لمبالغ مالية تساوي أو أقل من ألف دينار زهاء الـ 60% من إجمالي الصكوك المتعامل بها في كامل سنة 2023، فيما تأتي الصكوك المتضمّنة لمبالغ مالية منحصرة بين ألف وخمسة آلاف دينار في المرتبة الثانية بنسبة 26%.

لكن بالتمعّن أكثر في هذه النّسب، يتّضح أنّ الصكوك الماليّة التي لا تتجاوز قيمتها ألف دينار، لا تمثل سوى 4,4 % من المبلغ الجملي للمعاملات المالية بواسطة الشيك والمقدّر بـ 123 مليار دينار تونسي، حيث تستحوذ الصّكوك التي تكون قيمتها أكثر من 50 ألف دينار على نحو 47% من هذا المبلغ.

وفي خصوص الصكوك الراجعة دون خلاص، تُشير أرقام البنك المركزي إلى وجود نحو 1,5% من إجمالي الصكوك المروّجة في كلّ عام تعود دون خلاص وتستحوذ على ما يقارب الـ 2,5% من إجمالي المبلغ السنوي للتعاملات المالية بواسطة الشيك.

هذه الأرقام التي تلوح ضئيلة مقارنة بالصكوك التي يتمّ خلاصها فعلا في كلّ سنة، تؤدّي إلى نشر آلاف من القضايا أمام المحاكم التونسيّة في جرائم إصدار صكوك دون رصيد.

يتّضح هذا من خلال ما أفاد به ممثّلون عن وزارة العدل خلال جلسات سماعهم بلجنة التشريع العام صلب البرلمان عند مناقشة مشروع تنقيح فصول المجلة التجارية.

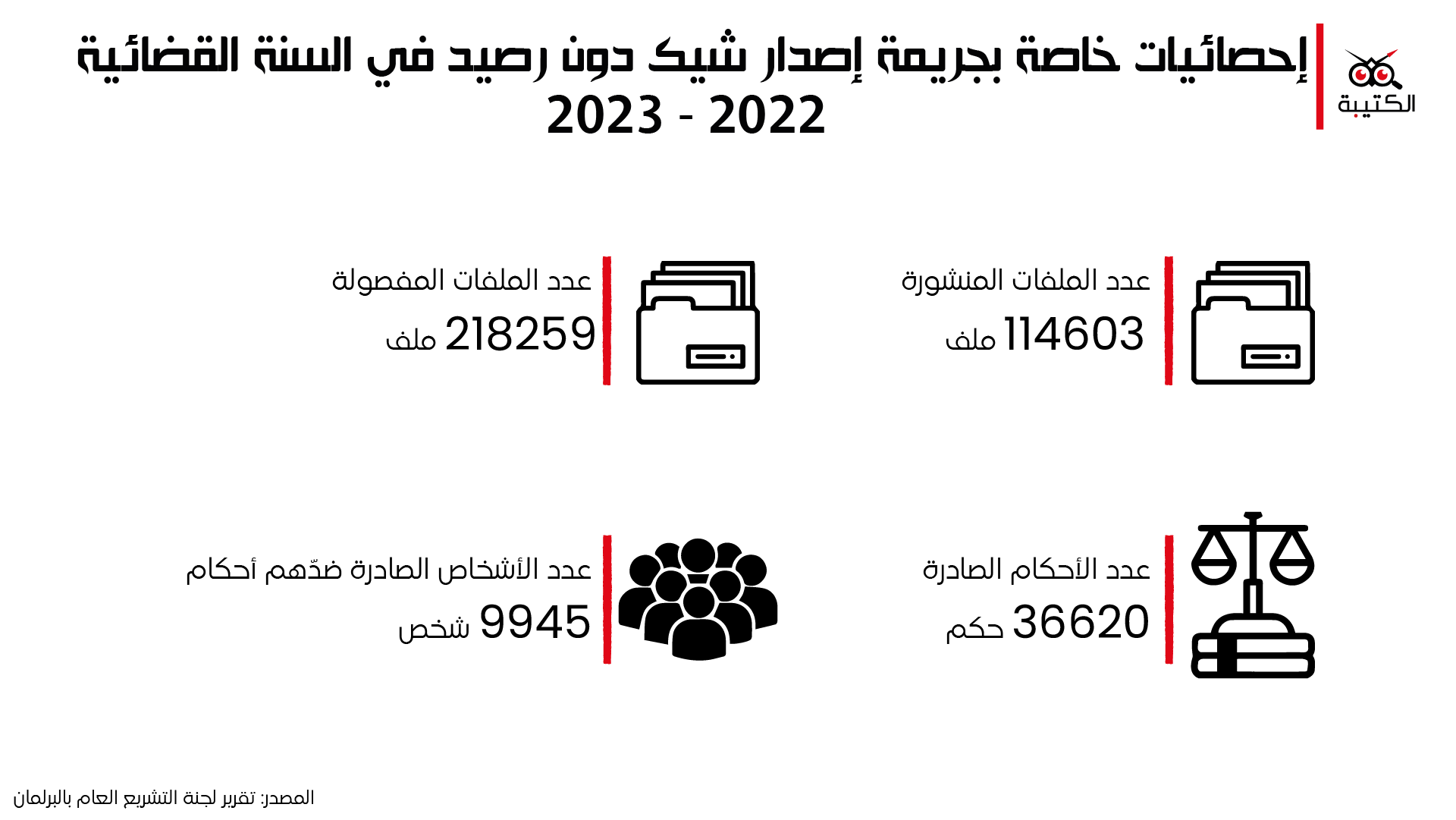

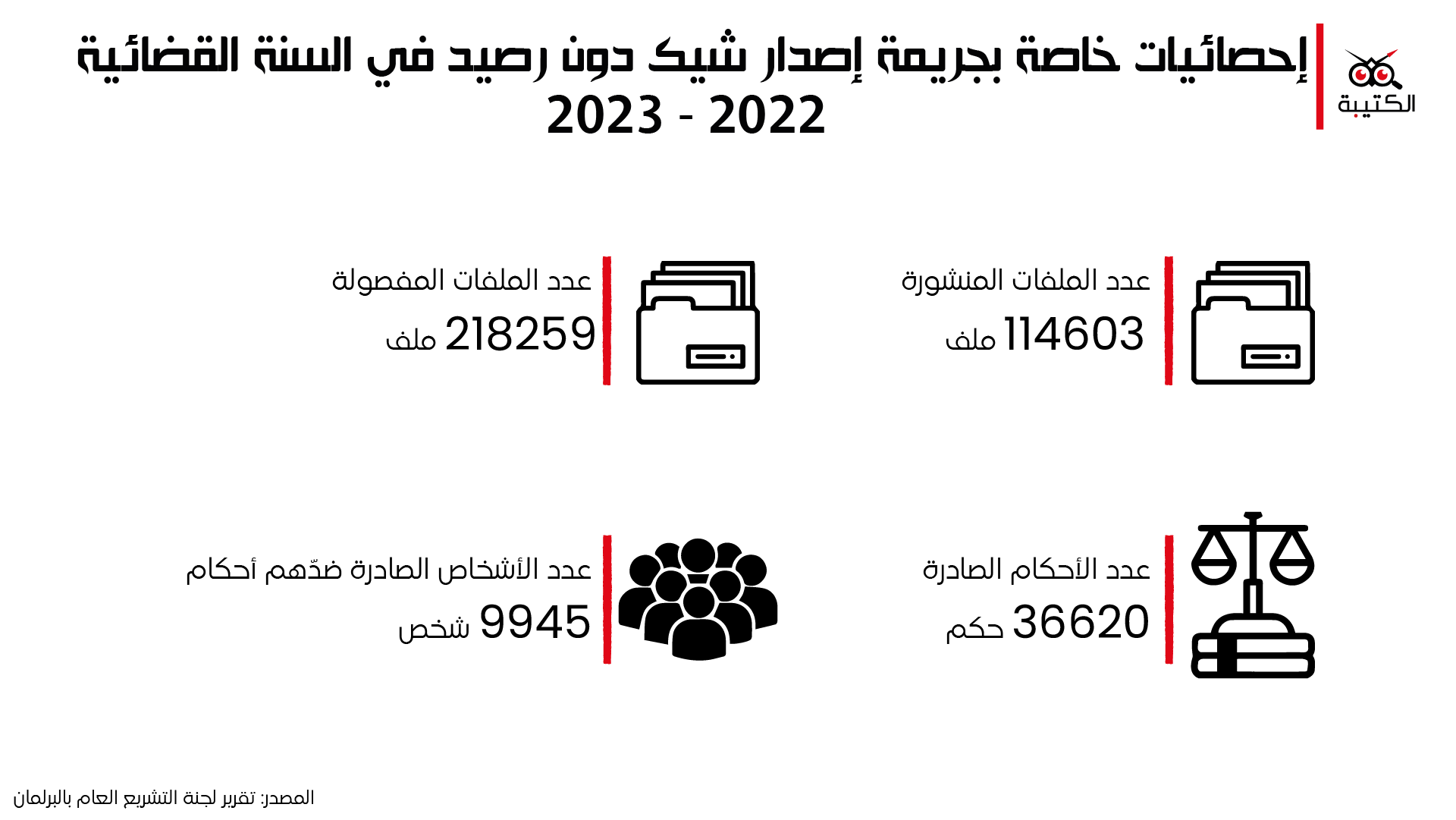

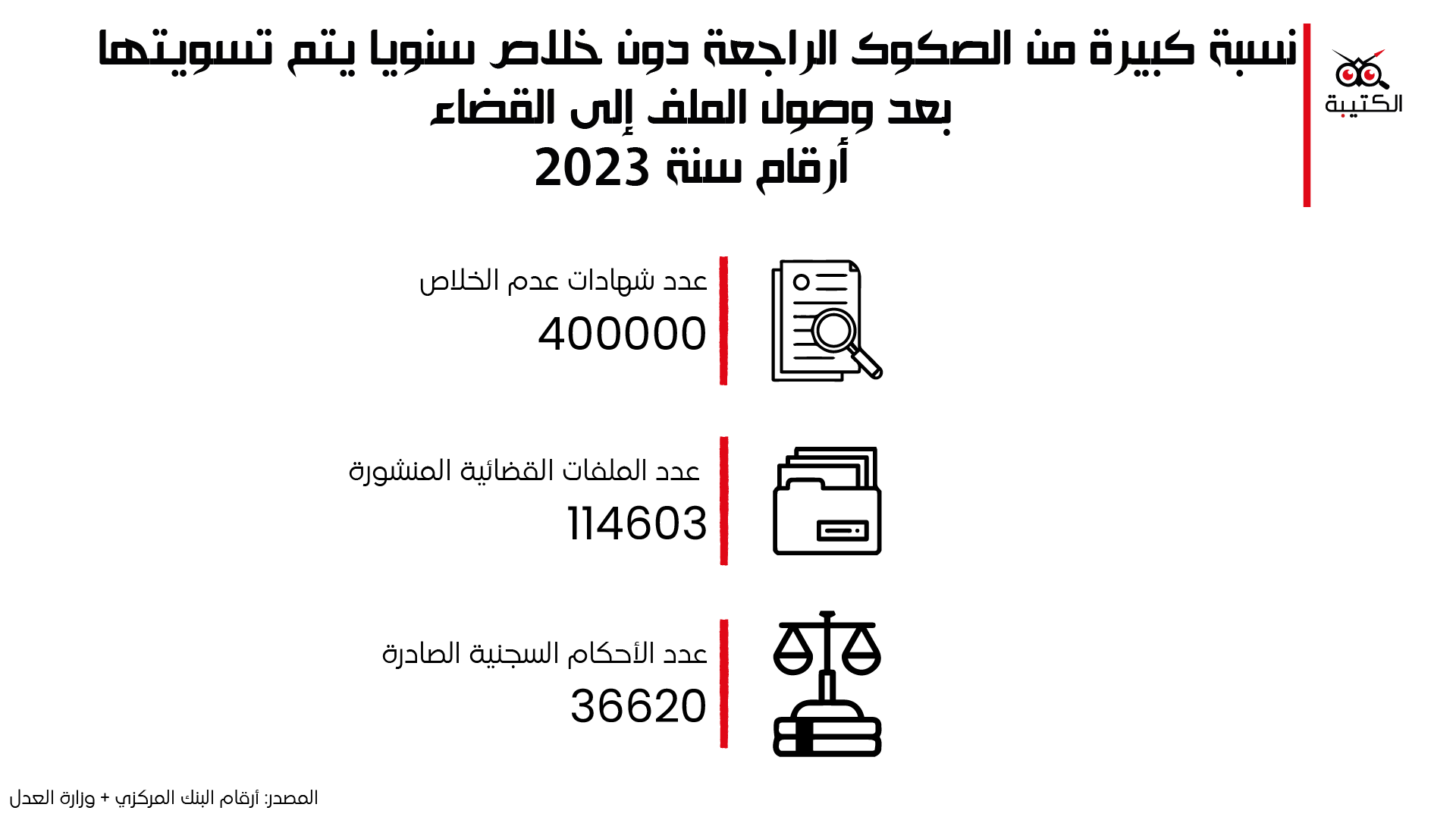

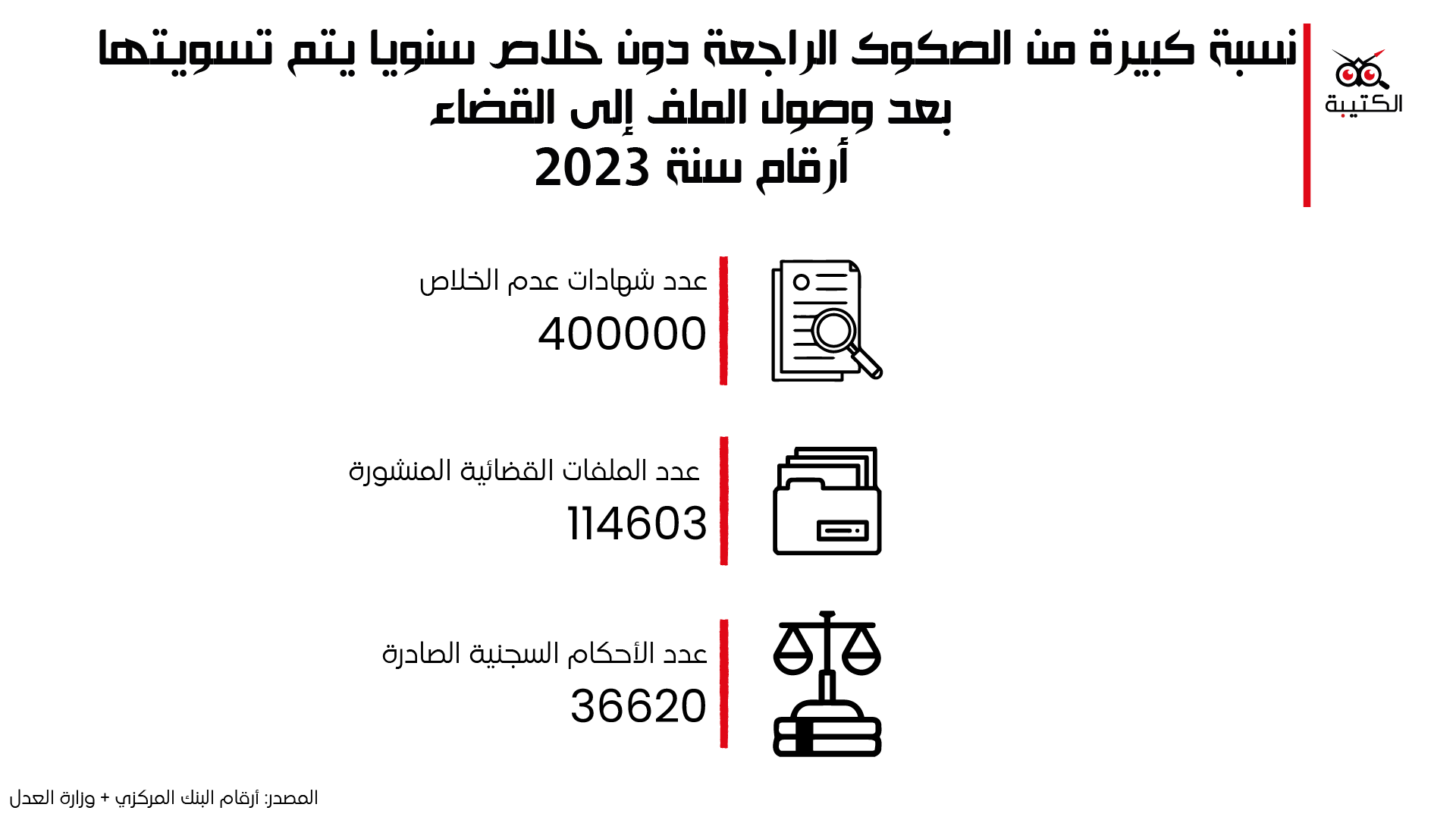

وتُشير أرقام وزارة العدل التونسية إلى وجود أكثر من 119 ألف قضية نُشرت في كامل السنة القضائية 2022 – 2023 أمام المحاكم التونسية في جريمة إصدار صكوك دون رصيد، فيما بلغت الأحكام السجنيّة الصّادرة غيابيا في هذا الصنف من الجرائم خلال ذات السنة نحو 36620 حكما تعلّق بـ 9945 شخصا (أغلبيتهم بحالة فرار).

دوّامة الصكّ دون رصيد

قبل تنقيح فصول المجلّة التجارية في 06 أوت من سنة 2024، كانت القوانين لا تُفرّق بين من أصدر صكّا بغية القيام بعمليّات تحيّل وبين من وجد نفسه في أزمة ماليّة عجز بعدها على الإيفاء بالتزاماته في خلاص صكوك كان قد قدّمها كضمان أو مؤجلة الدفع.

ومن خلال ما استقيناه من معلومات لدى موظّفي البنوك وعدول التنفيذ، فإنّ الأغلبية الساحقة من الأشخاص الملاحقين بتهم إصدار صكوك دون رصيد عادة ما يكونون محلّ ملاحقة قضائية بسبب إصدار أكثر من صك ومن النادر جدّا إيجاد حالة تمت ملاحقتها أو إيداعها السجن بسبب صكّ واحد يتضمّن مبلغا يقل عن الألف دينار، وفق ذات المصادر.

وتنصّ الفصول القانونيّة القديمة على عقوبات سجنيّة بخمس سنوات وخطايا ماليّة تقدّر بنحو 40% من إجمالي المبلغ المضمّن بالشيك الراجع دون خلاص في كلّ صكّ، كما لا يتمتّع المتّهم في صورة إصداره أكثر من صكّ دون رصيد بآليّة ضمّ العقوبات وهو ما يجعل من بعض الأشخاص محلّ أحكام سجنية تصل إلى مئات السنين وخطايا مالية كبرى.

وفق ما توفّره وزارة العدل من معطيات، فإنّ أعلى عقوبة سجنيّة مسجلّة إلى حدّ اليوم تتعلّق بشخص محكوم بـ 658 سنة، مودع بالسّجن منذ عام 2015 علما وأنّ التاريخ المفترض لإطلاق سراحه سيكون بحلول عام 2545 بعد تمتيعه أكثر من مرّة بعفو رئاسي قلّصت من مدّة السجن.

وقبل أن يتحوّل الصكّ إلى ملفّ قضائي، يمرّ بعديد المحطّات التي يمكن للشخص الذي تعلّق به صكّ دون رصيد أن يقوم بتصفية وضعه ودفع ما يتوجّب عليه من ديون وخطايا ماليّة في أي محطّة منها.

تبدأ رحلة الصكّ دون رصيد بإعلام من البنك الذي يتعامل معه مُصدر الشيك أو ما يُطلق عليه بالفرنسية Préavis يتوّلى البنك إرساله عبر بريد مضمون الوصول إلى المعني بالأمر.

بعد التوصلّ بهذا الإعلام، يمنح البنك المعني بالأمر مهلة بأربعة أيّام لتصفية الصكّ، ويُقدّر سعر هذه الخدمة البنكية بحوالي 85 دينار في الحدّ الأدنى للصكّ الواحد مهما كانت قيمة المبلغ المضمّن به.

تجدر الإشارة إلى أنّ البنك المركزي ألزم البنوك منذ سنوات بخلاص الصّكوك التي تكون قيمتها أقلّ من 20 دينار تونسي، فيما تقوم بعض البنوك بتقديم تسهيلات لحرفائها في خلاص بعض الصّكوك التي تكون قيمتها أقل من 100 دينار حتّى وإن لم يكن هناك رصيد متوفّر بالحساب شريطة أن يكون الحريف من غير أصحاب السوابق في إصدار صكوك دون رصيد ومعاملاته المالية آمنة وبدخل شهري قارّ.

ووفقا لما تحصّل عليه موقع الكتيبة من معطيات، عادة ما يتولّى مُصدر الصكّ الذي يقلّ عن 1000 دينار والذي جاء فيه إعلام بانعدام الرصيد، بتصفية نزاعه في مستوى البنك عبر دفع الخطيّة الماليّة وغلق الملف تجنبّا لدوّامة الإجراءات القضائيّة.

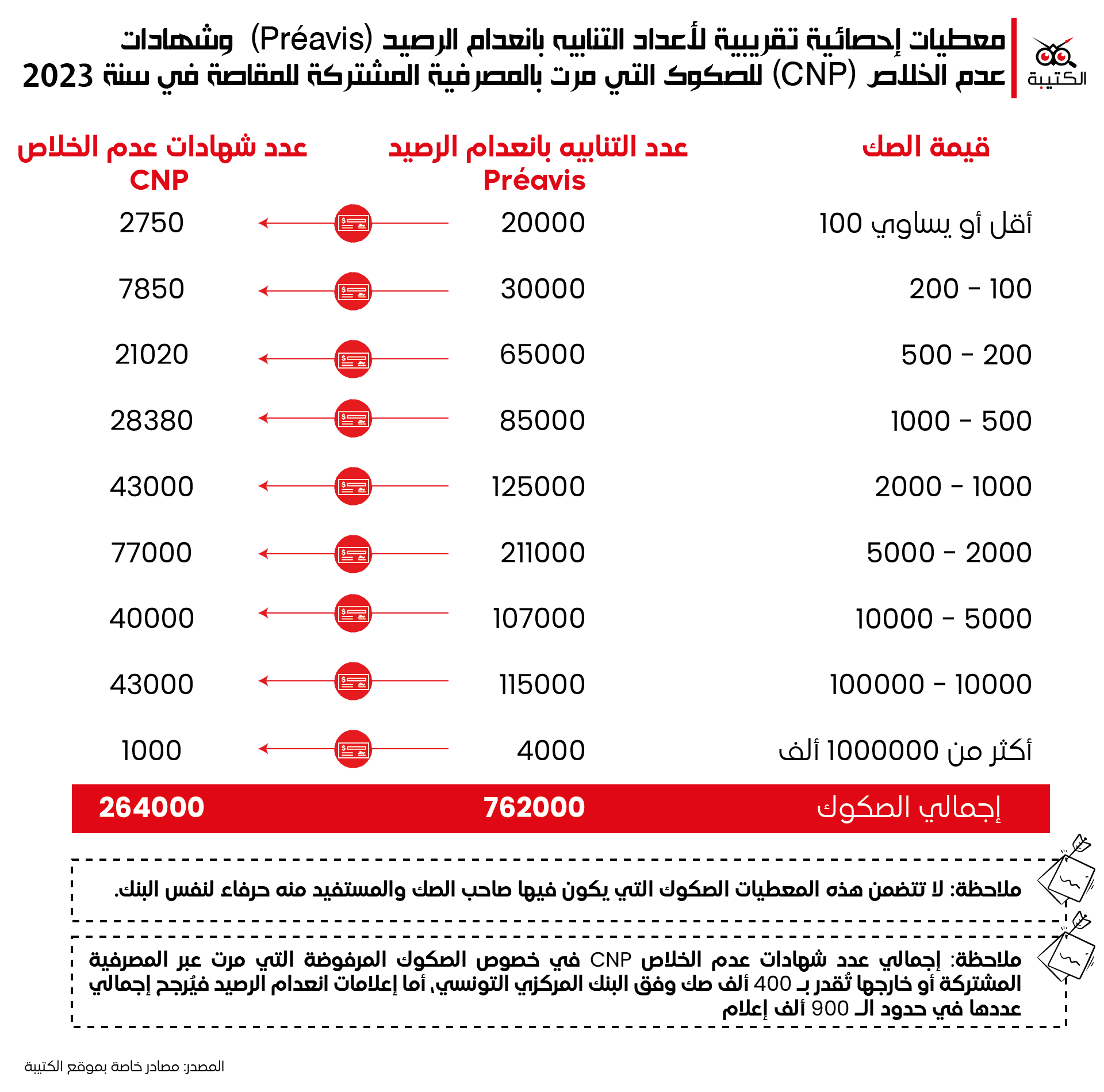

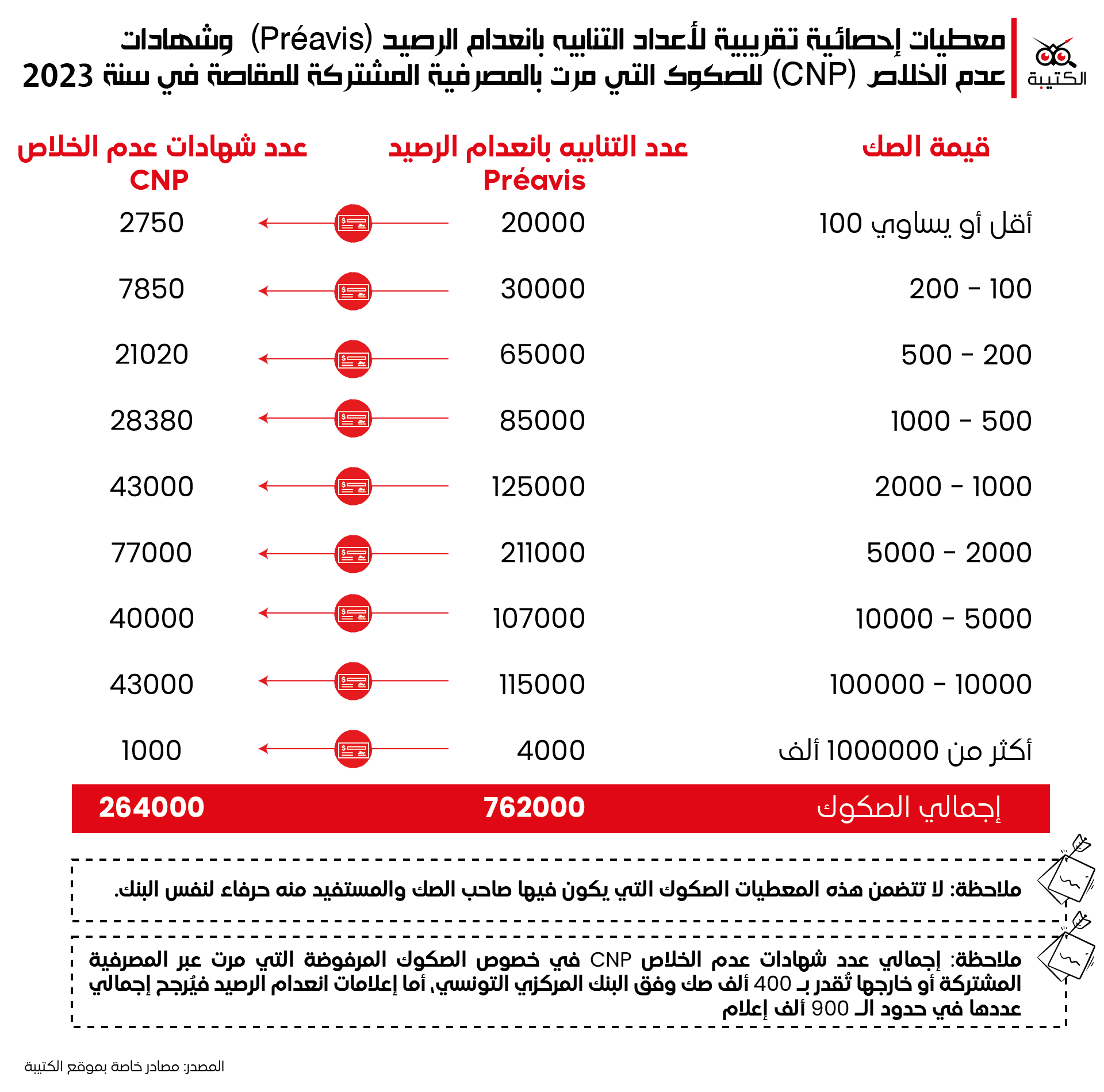

وتُفيد معطيات خاصّة تحصّل عليها موقع الكتيبة، أنّ الإعلامات بانعدام الرصيد في خصوص صكوك مرّت عبر المقاصة الإلكترونية (المنظومة البنكية المشتركة للأوراق المالية التجاريّة)، بلغت نحو 762 إعلاما في كامل سنة 2023، هذا دون احتساب الصكوك التي يكون فيها المصدّر والمستفيد من نفس البنك (لا تمر عبر المقاصة).

وفي صورة عدم تمكّن المعني بالأمر من تصفية الشّيك في مرحلة ما بعد الإعلام بعدم توفّر الرصيد، تتولّى إدارات النزاعات القانونية بالبنوك باستصدار شهادات في عدم الخلاص يتكفّل بها عدول التنفيذ.

هذا وبلغ إجمالي شهادات عدم الخلاص بالنسبة للصكوك المروّجة في كامل سنة 2023 زهاء الـ 400 ألف إعلام بشهادة عدم خلاص.

في هذه الدوّامة، تكون البنوك وكافّة الأطراف المتدّخلة مستفيدة بشكل كبير من منظومة الصكوك الراجعة دون خلاص، باعتبار أنّ هذا الصنف من الصكوك تُثقّل عليه خطايا وعمولات ورسوم تصل نحو 345 دينار للصكّ الواحد مهما كانت قيمته.

بعمليّة حسابية بسيطة، استفادت البنوك مجتمعة في عام 2023 من عملية استصدار شهادات في عدم الخلاص بزهاء الـ 48 مليون دينار فيما تتجاوز عائدات الإعلام بانعدام الرصيد حوالي 72 مليون دينار، هذا دون احتساب العمولة التي تفرضها البنوك عند دخول صكّ لحساب مُصدره بصرف النظر عن استخلاصه من عدمه والمقدّرة بـ 1,4 دينار للصكّ الواحد لتكون عائدات هذا النوع من الرسوم ضارب عدد الشيكات المروّجة في كامل سنة 2023 حوالي 35 مليون دينار.

خلال كل هذه المحطّات، يمكن لمن تعلّق به ملفّ في إصدار شيك دون رصيد أن يتولّى تصفيته شريطة خلاص هذه الرسوم، وفي صورة وصول ملف الصكّ إلى القضاء يمكن للمعني بالأمر والمُستفيد تسوية الوضعية عبر إجراءات صلحيّة يقوم بها محامون تقضي بتأمين المبلغ المضمّن بالصكّ محلّ النزاع زائد قيمة الخطايا بالخزينة العامّة للبلاد التونسية أو تحرير شهادة خلاص من طرف المُستفيد لإغلاق النزاع القضائي.

وفي عمليّة مقارنة بين عدد الصّكوك الراجعة دون خلاص في عام 2023 وفقا لأرقام البنك المركزي وعدد الملفات القضائية ذات الصلة التي أفصحت وزارة العدل عنها، يتّضح أنّ هناك عددا كبيرا من مُصدري الشيك دون رصيد يتولّون تصفية ملفاتهم قبل صدور أحكام سجنيّة في حقّهم وحتّى بعد صدور تلك الأحكام

تنقيحات جديدة

بفعل تراكم الملفات القضائيّة وتعدّد الحالات الصادرة في شأنها بطاقة تفتيش قضائيّة بسبب جرائم إصدار دون رصيد، تنامت الحركات الاحتجاجيّة أمام البرلمان التونسي وعلى مواقع التواصل الإجتماعي للمطالبة بـ”عفو تشريعي عامّ” وإيقاف العمل بالعقوبات السجنيّة.

قبل أن تبادر الحكومة عبر وزارة العدل بمشاريع قوانين جديدة لتنقيح المجلّة التجاريّة خاصّة منها الفصول المتعلّقة بجرائم الصكّ دون رصيد، بادر عدد من نوّاب الشعب بعقد جلسات استماع لكافة الأطراف المتدخّلة بهدف إيجاد الحلول المثلى لوقف نزيف الملاحقات القضائية، خاصّة وأنّ الأمر أصبح يُستعمل في أكثر من مناسبة كوسيلة ابتزاز بين الأشخاص والشركات.

يُفسّر مقرّر لجنة التشريع العامّ بالبرلمان ظافر الصغيري في حواره مع موقع الكتيبة، منطلقات العمل على تنقيح المجلّة التجاريّة خاصة في فصولها المتّصلة بجريمة إصدار شيك دون رصيد، مشيرا إلى أنّ “تأخر الحكومة في إرسال مشروع التنقيحات دفع باللجنة إلى بدء السماعات إلى حين وصول مشاريع القوانين إمّا عن طريق الحكومة أو بمبادرة من نواب الشعب.”

وأفاد الصغيري أنّ السماعات التي تولّت لجنة التشريع العام القيام بها مع الهياكل المهنية المعنيّة، تواصلت إلى حدود إرسال وزارة العدل مشروع قانون ينقّح بعض فصول المجلّة التجاريّة والذي وصفه بالمتكامل وسهّل عمل اللجنة في إتمام السماعات والنقاشات بخصوصه.

وعدّد عضو البرلمان (الغرفة الأولى) أهمّ ما جاءت به التنقيحات الجديدة في خصوص التعامل بواسطة الصكوك، قائلا:

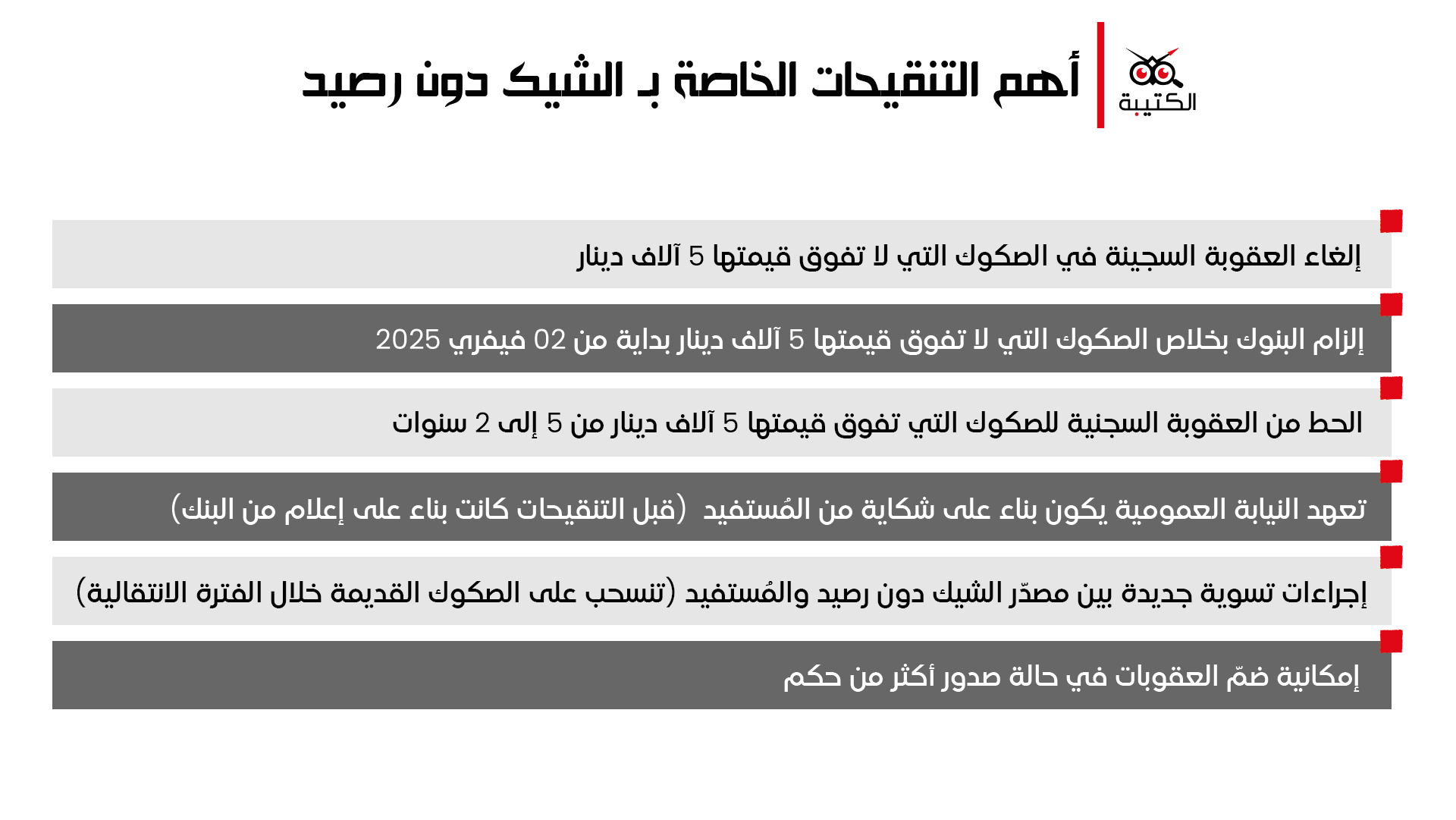

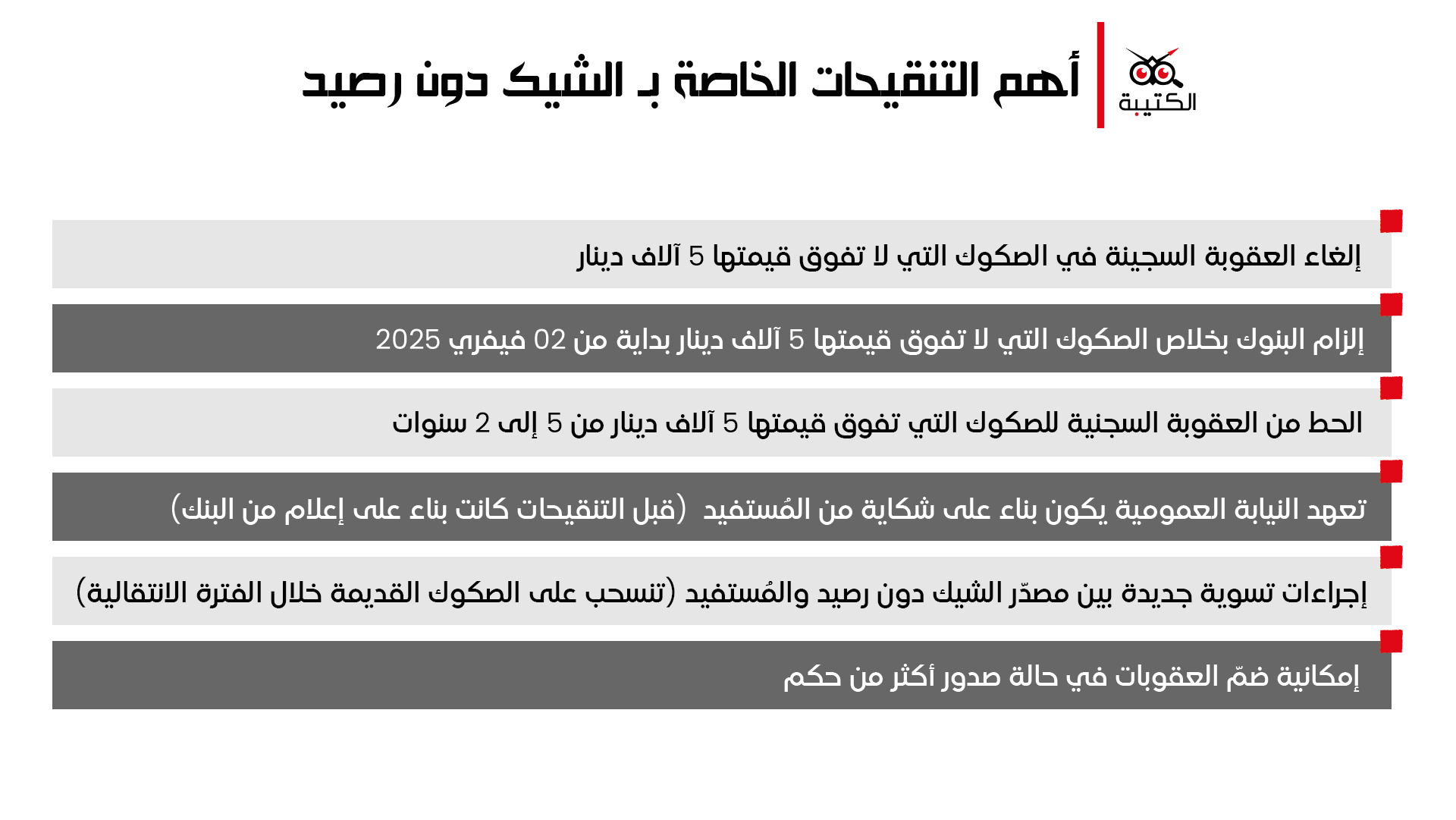

“الجديد الذي جاء به القانون يكمن في طرق تسوية الوضعيّات السابقة في قضايا إصدار شيك دون رصيد وإلغاء العقوبات السجنيّة مستقبلا في خصوص الصكوك دون رصيد التي لا تتجاوز قيمتها الـ 5 آلاف دينار والحطّ من العقوبة السجنيّة من خمسة إلى سنتين في خصوص الشيكات التي تفوق قيمتها 5 آلاف دينار، فضلا عن آليّات جديدة تعيد الصكّ إلى وظيفته الأساسية كوسيلة خلاص فوري”.

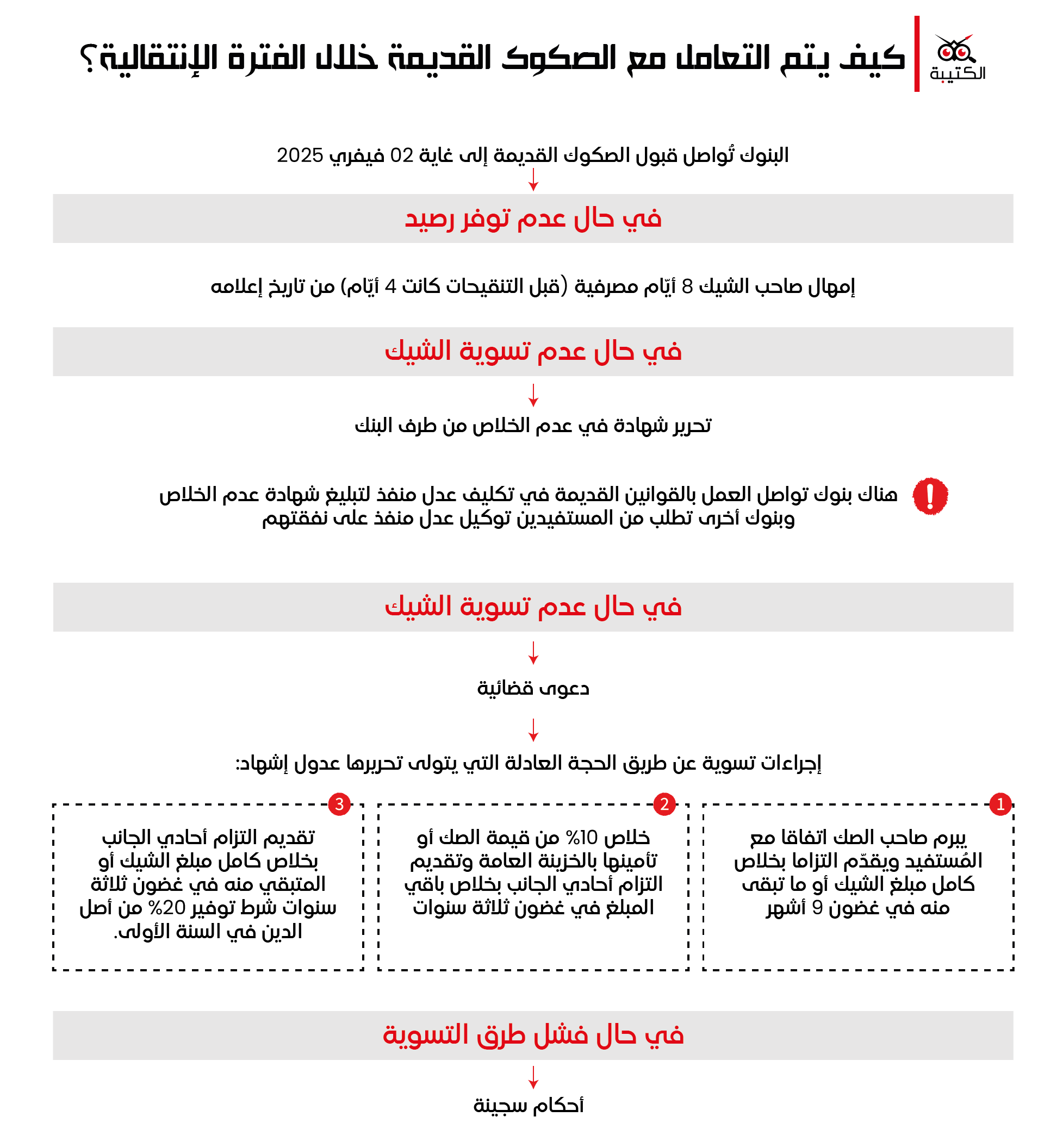

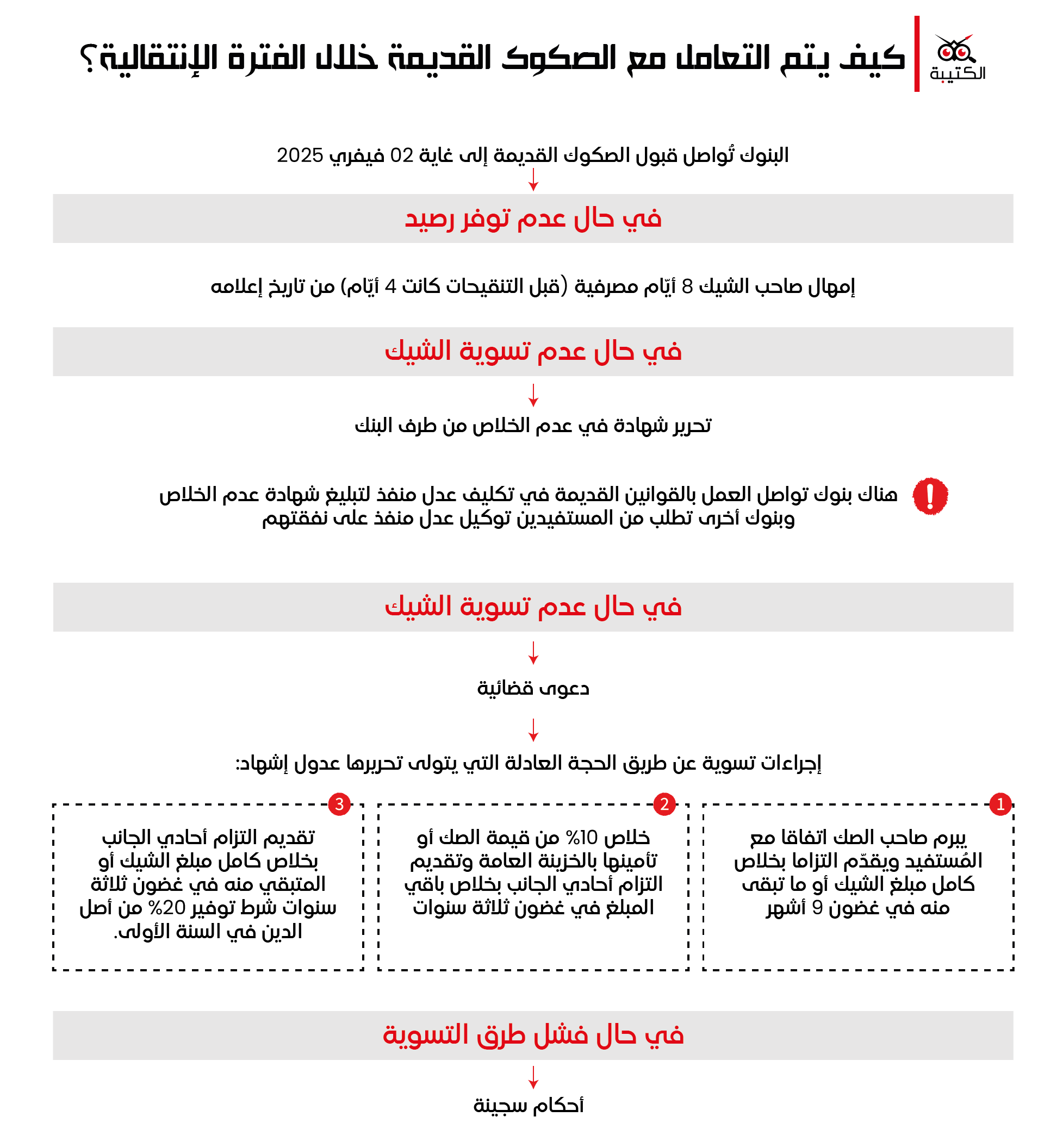

تنصّ التنقيحات الجديدة على المجلّة التجارية في فصولها المتصلّة بالإمساك والتعامل بواسطة الشّيك على جملة من آليات التسوية في خصوص الملفات المنشورة أمام المحاكم والتي يمكن اعتمادها من تاريخ صدور القانون بالرائد الرسمي يوم 02 أوت من العام الجاري وذلك عبر إمكانيّة الإيقاف المؤقت للمحاكمة أو تنفيذ العقوبة، في صورة إبرام اتفاق بين مُصدر الصكّ والمستفيد، يقضي بدفع كامل مبلغ الشيك أو ما تبقى منه في أجل لا يقلّ عن تسعة أشهر، أو خلاص 10% من مبلغ الشيك أو ما تبقّى منه أو تأمينه بالخزينة العامة وتقديم التزام كتابي أحادي الجانب بالسداد في أجل لا يتجاوز 3 سنوات.

كما أعفى القانون الجديد مُصدري الشيكات المعنيين بالأحكام الانتقالية عند قيامهم بالتسوية من خلاص الفوائض والخطايا الماليّة ومصاريف العدل المنفذ.

فضلا عن هذا، ألغت التنقيحات الجديدة آلية التّعهد التلقائي من طرف النيابة العمومية بملفات جرائم إصدار صكّ دون رصيد بمجرّد إعلامها من طرف البنك، حيث أصبحت الدعوى القضائية تُثار بناء على شكاية من المُستفيد بشكل حصري.

منذ صدور القانون في 02 أوت من العام الجاري، استغرق البنك المركزي ما يزيد عن 3 أشهر لإصدار منشور يوضّح كافّة جوانب تطبيق القانون من طرف البنوك والذي صدر في 21 نوفمبر المنقضي.

هذا البطء الذي مارسه البنك المركزي خلق حالة من الفوضى عند كافة المتعاملين بالشيك، حيث توقفت عديد المؤسّسات عن قبول أيّ صكّ مهما كان الغرض منه، فيما واصلت مؤسّسات أخرى قبول صكوك مؤجّلة الدفع شريطة أن يكون آخر صكّ بتاريخ موفى ديسمبر من العام الجاري.

وتعود حالة الضبابية التي اكتست المعاملات المالية بواسطة الشيك، إلى ما جاءت به التنقيحات نفسها والتي أمهلت كافة المتعاملين بالصكوك في حالتها القديمة 6 أشهر من تاريخ دخول التنقيحات حيز التنفيذ لتسوية وضعيتهم قبل تاريخ 02 فيفري من عام 2025.

هذه الضغوطات عجّلت بالكثير من التجّار إلى الاتصال بحرفائهم لإيجاد المفاهمات اللازمة قبل تنزيل الصكوك التي بحوزتهم في حساباتهم البنكيّة، فيما اختار عدد آخر تنزيل ما بحوزته من صكوك.

ووفق ما تحصّل عليه موقع الكتيبة من معلومات مؤكّدة، تزايدت أعداد الصكوك الراجعة دون خلاص في الفترة الأخيرة خاصة مع بداية شهر ديسمبر من هذا العام بشكل لافت للانتباه، حيث أشارت مصادر مُطّلعة من داخل اللبنك المركزي – إلى تسجيل زهاء 8 آلاف صكّ دون خلاص يوميّا، وهو رقم مرتفع مقارنة بما كان يتمّ تسجيله في الأشهر والسنوات السابقة (في حدود الـ 2000 صكّ يوميّا).

ومن بين أهمّ الأسباب التي تفسّر الزيادة اللافتة في عدد الصكوك الراجعة دون خلاص، خاصّة في الفترة الأخيرة من السنة، وجود خلط وضبابية في فهم التنقيحات الجديدة من طرف كلّ من يتعامل بها وذلك لغياب التفسير المحمول على الأجهزة الحكومية وتعدّد التأويلات القانونية من طرف رجال ونساء القانون.

يتّضح هذا من خلال ما يشرحه أكثر من تاجر تحدّث لموقع الكتيبة ومن بينهم فؤاد صاحب محلّ بيع النظارات الطبيّة والشمسيّة، الذي أشار إلى أنّه تفطّن إلى الموضوع عند توجّهه أواخر شهر نوفمبر إلى الفرع البنكي الذي يتعامل معه لتنزيل بعض من صكوك حرفائه، أين نصحه العاملون في الفرع بضرورة الإسراع في تصفية ما لديه من صكوك قبل حلول موعد 02 فيفري من عام 2025 التاريخ الذي ستصبح فيه كل الصكوك القديمة لاغية ولا يُعتدّ بها قانونا.

” يبدو أنّ الأمر يحتاج للاستعانة بمحام لفهم الطرق القانونية المُثلى لتصفية ما لديّ من صكوك حرفاء خاصة وأنّ عددها يتجاوز الـ 150 صكّا، كما أني مدين للمزود الذين أتعامل معه بصكيّن قيمة كل واحد منها 20 ألف دينار”

فؤاد صاحب محل لبيع النظارات الطبية

بعض من استفسارات فؤاد تجد أجوبتها في التنقيحات القانونية التي أدخلت على المجلّة التجارية ومنشور البنك المركزي حيث ينصّ على أحكام انتقاليّة تخصّ الشيكات القديمة.

وقد ألزم البنك المركزي كافّة البنوك بمواصلة استخلاص الصكوك القديمة كما هو معمول به وذلك خلال الأشهر الستة اللاحقة لدخول القانون حيّز التنفيذ مع تطبيق الأحكام الجديدة المتصلة بالإجراءات القانونية المتّبعة في خصوص الصكوك الراجعة دون خلاص.

وتتمتّع الصكوك القديمة الراجعة دون خلاص بكلّ الإجراءات الجديدة التي جاءت بها التنقيحات، عدا الأحكام المتعلّقة بمسؤولية البنك في تسوية الصكوك والتي لا تفوق قيمتها الـ 5 آلاف دينار والتي لا يمكن تطبيقها إلاّ بعد تاريخ 02 فيفري 2025 مع دخول منظومة الصكوك الجديدة حيّز الاستغلال.

بصرف النظر عمّا يجري اليوم بين المتعاملين بواسطة الشيك في تدبير أمورهم لتصفية العدد الكبير من الصكوك، إلاّ أنّه من المؤكّد أنّ هذه الآليات لن تكون فعّالة بعد تاريخ 02 فيفري 2025 مع دخول منظومة الشيك الجديد والذي تلعب فيه منصّة إلكترونية جديدة نصّ على استحداثها المُشرّع دورا أساسيّا.

هل ستضمحلّ المعاملات الماليّة بواسطة الشّيك؟

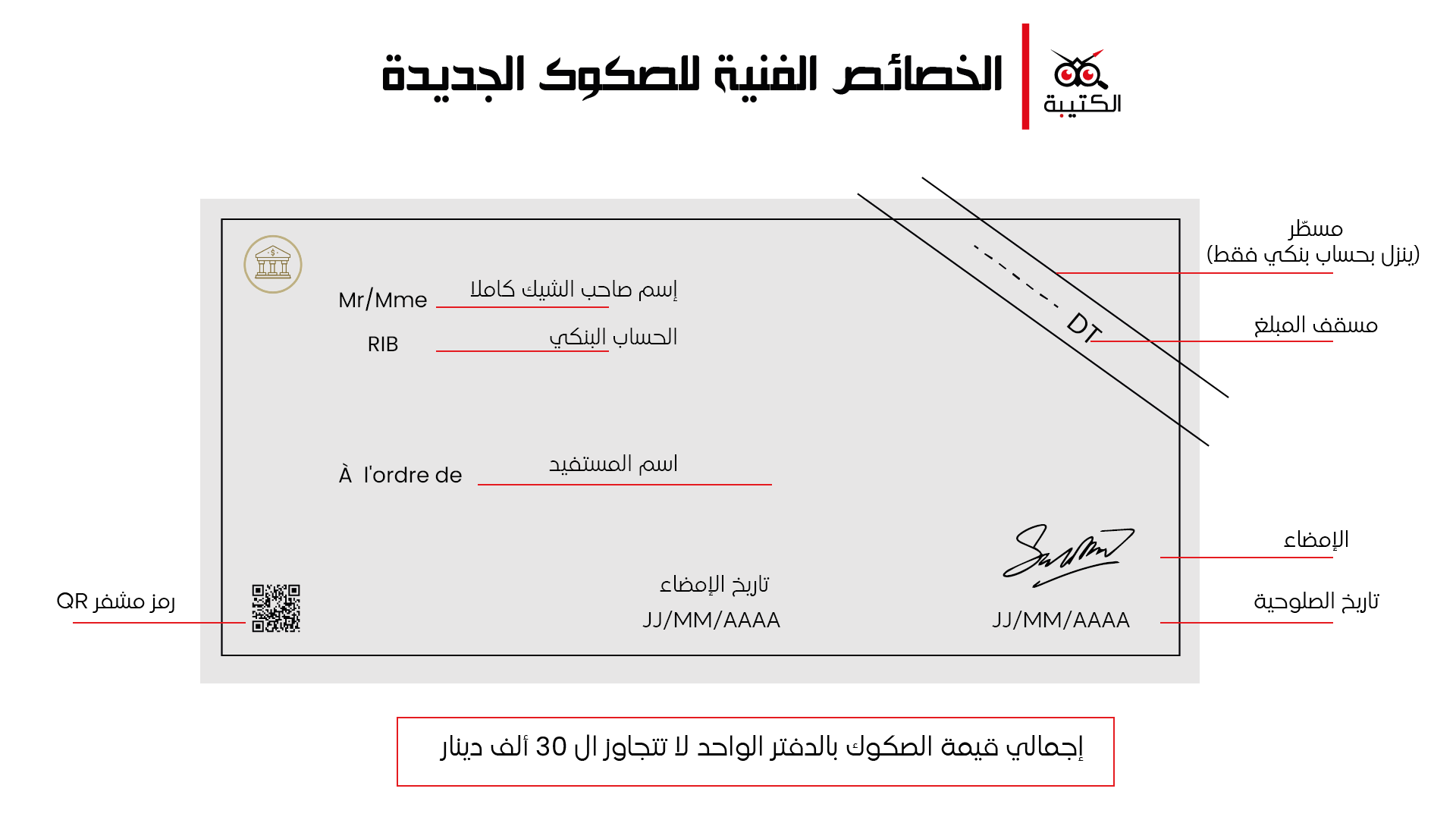

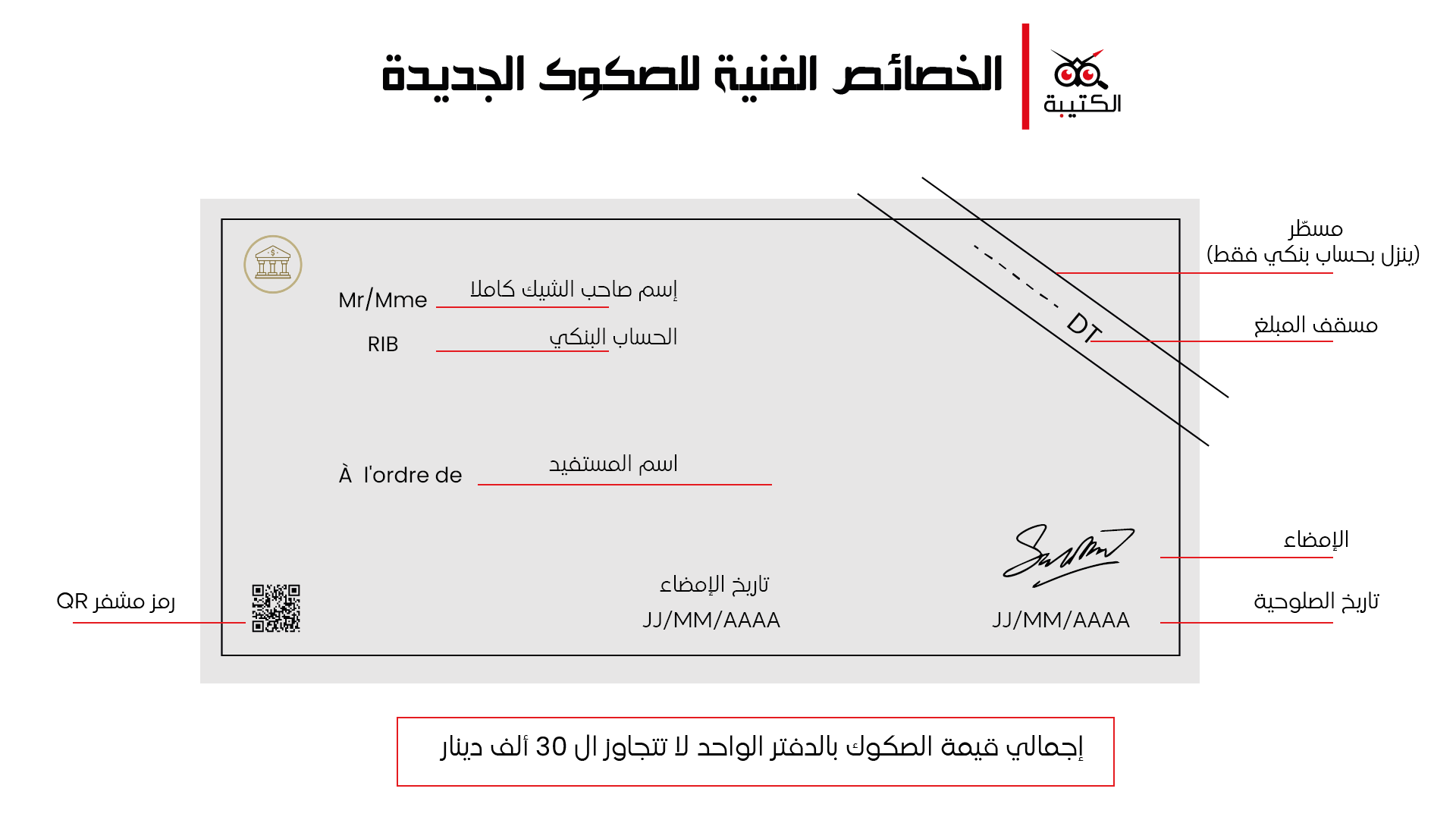

لضمان عدم استعمال الصكوك مستقبلا في غيرها محلّها والقطع مع ثقافة استعمالها كوسيلة ضمان أو دفع مؤجل، جاءت الفصول القانونيّة الجديدة بآليات تنصّ على جملة من الإجراءات أهمّها، دفاتر صكوك مسقفة لا تتجاوز قيمتها الجملية 30 ألف دينار ومحددّة بالزمن يتمّ التعامل بها من خلال منصة إلكترونيّة تضمن استعمال الصكوك كوسيلة خلاص فوري.

وعلى خلاف ما كان معمول به، أصبح طلب إمساك دفتر شيك من طرف شخص طبيعي أو معنوي يخضع لجملة من الشروط التي يجب على البنك التثبت فيها قبل الموافقة عليه، من ذلك دراسة الملاءمة المالية للحريف وتقويمها باعتبار مستوى التداين بالنسبة إلى التزاماته المالية الجارية وغير الجارية مع تحديد قدرة الحريف على تغطية الدفوعات بالشيك خلال مدّة معيّنة.

ويمكن للبنك إيقاف منح أحد حرفائه دفاتر صكوك في صورة ثبوت استعمالها على خلاف القانون، كما يمكن سحب دفتر الشيك من الحريف ومنعه من مواصلة العمل به متى تأكد البنك من مخالفة الحريف للشروط المنصوص عليها بالقانون.

وقد أصبح الإمساك بدفتر شيك يخضع إلى إجراءات معقدّة وفق ما هو مبّين في منشور البنك المركزي من نماذج يتوجّب على البنك التعامل بها مع حرفائه الذين يطلبون دفاتر أو في صورة مخالفة الحريف للشروط المنصوص عليها في التنقيحات الجديدة.

إضافة إلى ذلك، نصّ القانون على أنّ دفتر الشيك الذي يمنحه البنك للحريف يكون بصكوك مسقفّة إما ثابتة المبلغ أو متحوّلة المبلغ شريطة أن لا تتجاوز قيمة إجمالي الصكوك 30 ألف دينارا، مع التنصيص على مدّة صلوحيّة الصكّ والذي يصبح لاغيا في صورة ما تمّ استعماله بعد 8 أيام من نهاية صلاحيته.

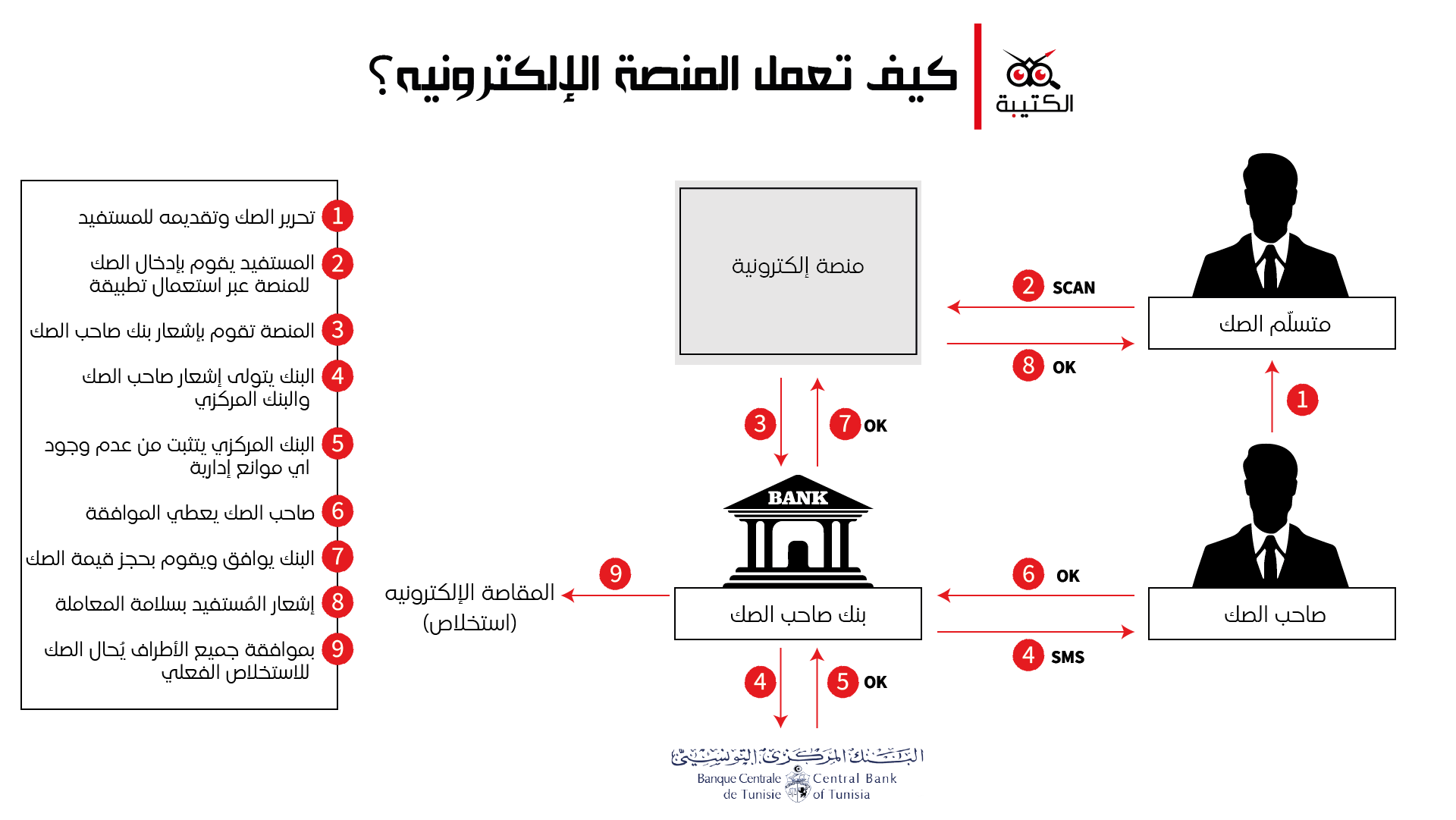

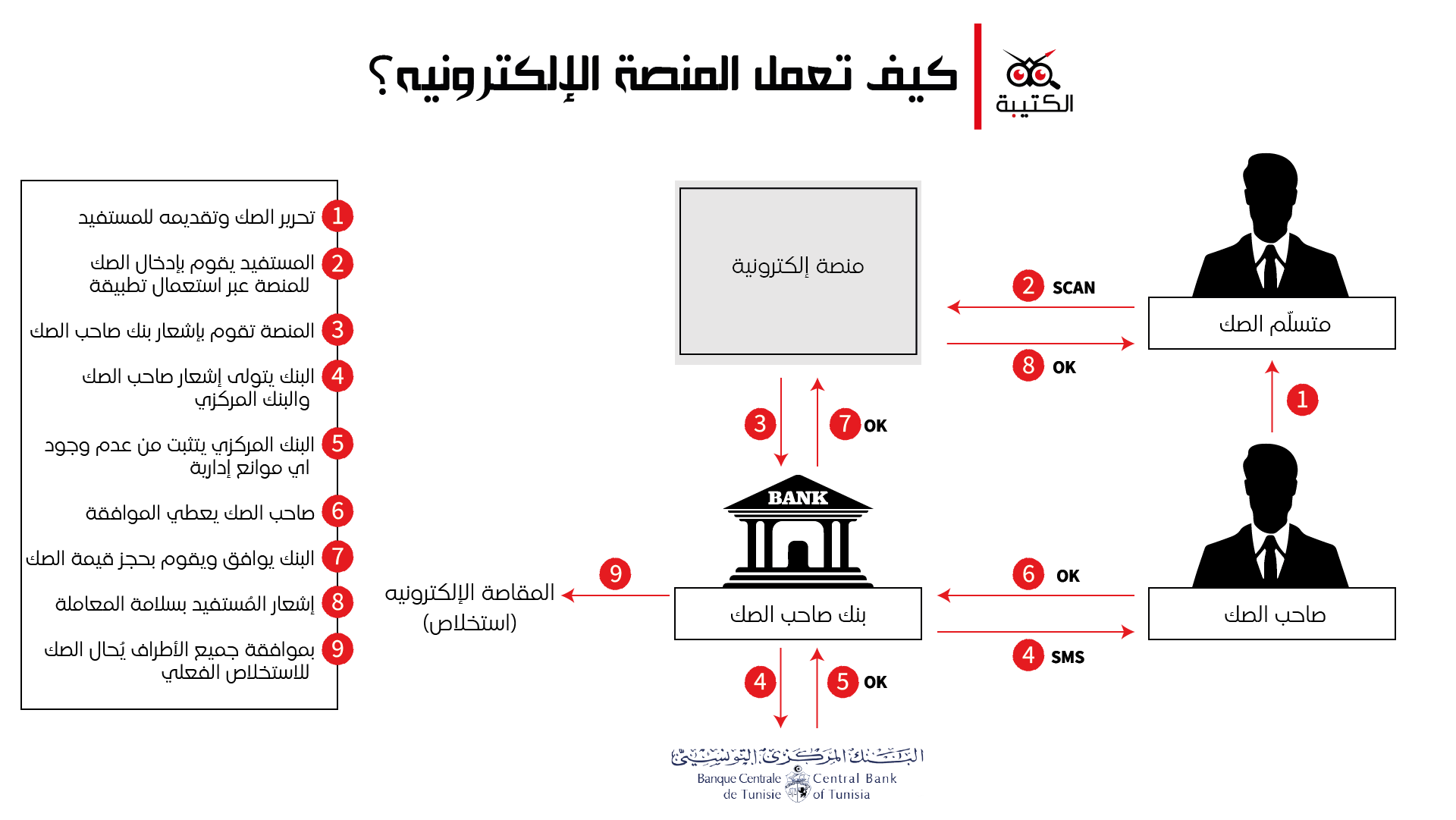

وفي خصوص المعاملات بواسطة الشيك في حلّته الجديدة، أصبح على كافة المتدخلين وأهمهم البنوك الانخراط وجوبا في منصّة إلكترونية يتم إحداثها تحت إشراف البنك المركزي وتدخل حيّز الخدمة في 02 نوفمبر من العام القادم.

هذه المنصة الإلكترونية جاءت بآليات إلكترونيّة تقفل الباب أمام استعمال الصكوك في غير محلها كوسيلة دفع فوري وذلك عبر قراءة الرمز المشفّر بالصكّ وتبادل المعلومات بين ساحب الصكّ والبنك والبنك المركزي ومُصدّر الصكّ نفسه.

مستقبلا أيّ شخص يقبل صكّا بصيغته الجديدة عليه التثبّت من وجود رصيد بحساب صاحب الصكّ وذلك عبر تمرير الشيك بالمنصّة. وفي صورة قبوله بالرغم من انعدام الرصيد حمّل المشرّع المسؤولية الجزائية لصاحب الشيك والمستفيد على حدّ سواء.

أما إذا تمّ تمرير الصكّ عبر المنصة وتمّ التأكد فعلا من وجود رصيد بحساب صاحب الشيك، تتولّى المنصة إرسال إشعار للبنك بالموافقة الذي بدوره يقوم بإشعار حريفه بدخول صكّ لحسابه وأنه سيتولّى حجز قيمة المبلغ إلى حين خلاصه فعلا وعلى الحريف الموافقة على ذلك، كما يتم إشعار البنك المركزي للتثبّت من خلوّ صاحب الشّيك من موانع قضائية أو إداريّة في استعمال الصكوك.

واللافت للانتباه في عملية إحداث منصّة إلكترونية لتبادل المعلومات في خصوص المعاملات المالية بواسطة الشيك، غياب أي تفسير عن كيفية عمل هذه المنصة ولا التقنيات المستعملة لضمان حفظ المعطيات الشخصيّة للأشخاص خاصة وأن المعطيات التي سيتمّ تبادلها تُعتبر حسّاسة للغاية بما أنها معطيات ماليّة خاصّة.

تُشير مصادر خاصّة بموقع الكتيبة من داخل البنك المركزي إلى أنّ العمل على إحداث المنصّة بدأ فعلا في أواخر شهر نوفمبر من هذا العام، بعد إمضاء عقد مع شركة ناشئة في إطار صفقة تفاوض مباشر أشرف عليها كل من البنك المركزي والجمعية العامة للبنوك والمؤسسات المالية وشركة المصرفية المشتركة للمقاصة.

في حواره موقع الكتيبة، استغرب محلّل السياسات التكنولوجية شريف القاضي “غياب الشفافية المطلوبة في خصوص هذه المنصة خاصة وأنها منصّة ستعالج معطيات شخصية بالغة الحساسيّة”، مشيرا إلى “أنّه من حق الفاعلين الإطّلاع على التقنيات المُستعملة للإطمئنان على سلامة معاملاتهم المالية.”

وأشار القاضي إلى “ضرورة أن تستوفي مراحل إحداث المنصّة جميع الاختبارات الفنيّة في السلامة وحُسن الاستعمال قبل دخولها حيّز الاستغلال بما أنّها ستكون مفتوحة للعموم”، مشدّدا على “وجوب الأخذ بعين الاعتبار المشاكل التقنيّة التي تعاني منها بلادنا في مستوى البنى التحتية التكنولوجيّة”.

ويُضيف محلّل السياسات التكنولوجيّ قائلا ” إنّ هذه المنصة في صورة تواصل العمل بالشيك بالنسق ذاته من طرف التونسيين.ـات، يتهدّدها خطر المقولة التونسية الشهيرة ” الريزو طاح ” (أي أن الشبكة تعطلّت) وهو ما قد يمسّ من مصداقية المسألة برمتّها وربّما تعطي نتائج عكسيّة.”

“استعمال التكنولوجيا والرقمنة ليس هدفا في حد ذاته إنما هو وسيلة لبلوغ هدف ما ومعالجة إشكال ما”

محلّل السياسات التكنولوجية شريف القاضي

بات واضحا من خلال آراء الخبراء والتقنيين والمهتمين بالشأن الإقتصادي والمالي في تونس أنّ منظومة المعاملات الماليّة بواسطة الشيك ستتقلّص وربما تندثر بشكل كامل جرّاء الإجراءات المعقدّة التي أصبحت عليها هذه المعاملات إن كان في طلب امساك دفتر صكوك أو في استعمالها عبر المنصّة الجديدة.

فضلا عن هذا، يقوم الشّيك في المنظومة القديمة في كثير من الحالات مقام القرض والتمويل البنكي وهو ما جعل منه المعاملة المالية الأولى بين مختلف الفاعلين بإجمالي مبلغ تمّ تقديره من طرف البنك المركزي بنهاية العام 2023 زهاء الـ 123 مليار دينار تونسي، جزء كبير منها متأتية من صكوك ضمان ومؤجلة الدفع، وفق تقدير الخبراء الذين تحدّثوا لموقع الكتيبة.

مخاطر ركود للاستهلاك: ما البديل؟

مازال فؤاد صاحب محلّ بيع النظارات الطبيّة لم يدرس بعدُ خطواته المُستقبليّة بعد أن أقفلت التنقيحات الجديدة الباب أمام أي إمكانية استعمال للصكوك كوسيلة دفع مؤجّل أو سند مالي، وسبل تسيير نشاطه الاقتصادي الذي ركّزه لسنوات على منظومة الشيك المؤجل في التعامل مع حرفائه والشيك الضمان في التعامل مع مزوّديه.

في حواره مع موقع الكتيبة يقول مراقب الحسابات حسام بونني، إنّ “الإستهلاك في تونس سيعرف ركودا حادّا بما أنّ الشيك مؤجّل الدفع والذي يستعمله التونسيين.ـات بشكل مكثّف في معاملاتهم اليومية لن يسري به العمل مستقبلا وبدائله ما تزال غامضة.”

حالة الرّكود التي يتوقعها الخبراء الماليين والاقتصاديين، كان قد نبّه إليها البنك المركزي بشكل غير مباشر في الأيّام الأولى من مناقشة مشروع التنقيحات الجديدة تحت قبّة البرلمان.

ونصح ممثّلو البنك المركزي وفق ما هو مسجّل بتقرير لجنة التشريع العام بضرورة “إجراء دراسات معمّقة لدور الشيك في الدورة الاقتصادية برمتّها قبل المُصادقة على التنقيحات”، مشيرين إلى “أنّ تسقيف الصكوك وعدم تجاوز الـ 30 ألف دينار كما هو وارد بمشروع التنقيحات قد يؤدي إلى تقليص حادّ في التعامل بالصكوك خاصة وأنّ الأخيرة تمثل العملية الماليّة الأكثر رواجا في الاقتصاد التونسي.”

من جانبهم، اعتبر ممثلو المجلس المالي والبنكي، أنّ “الشّيك يحتلّ مكانة كبيرة في الدورة الاقتصادية التونسية”، مبرزين “أنّ نسبة الرفض لا تتجاوز الـ 1.4% من إجمالي الصكوك المعروضة على الخلاص سنويّا، وهو ما يُستنتج منه نجاعة المنظومة الحالية على حدّ قولهم” ووفق ما هو مضمّن بتقرير لجنة التشريع العام.

كما اعتبر ممثلو المجلس أنّ “أرقام الصكوك الراجعة دون خلاص وعلى قلّتها مقارنة بإجمالي الشيكات المعروضة على الخلاص تؤدي في نهاية المطاف إلى آلاف من الملاحقات القضائية سنويّا وهو ما يجر إلى إيجاد المعادلة الصحيحة في الحفاظ على نجاعة المنظومة من جهة، والتقليل من العقوبات السالبة للحرية والملاحقات القضائية من جهة أخرى”.

تفاعلا منه مع الانتقادات الموجهة للتنقيحات الجديدة خاصة في ما يهم الآثار السلبية التي يمكن تُلحقها بالدورة الاقتصادية في تونس، قال مقرر لجنة التشريع العام ظافر الصغيري في حواره مع موقع الكتيبة : “حالة الرّكود الاستهلاكي لا مفرّ منها، هي حالة صحّية ستتولّد بعهدها منظومة جديدة ببدائل جديدة للمواطنين الأجراء الذين دأبوا على استعمال الشيك المؤجل وكذلك للمؤسّسات الصغرى”.

” في التنقيحات الجديدة هناك حثّ للبنوك لخلق بدائل تمويليّة جديدة لدفع الاستهلاك وتخصيص 8% من أرباحها السنوية لتمويل المؤسسات الصغرى والمتوسطة. يجب على البنوك أن تعود لممارسة وظيفتها الأساسيّة في تمويل الاستهلاك والمؤسّسات”.

ظافر الصغيري نائب شعب مقرر لجنة التشريع العام

من جانبه، لم يكن عضو مجلس نواب الشعب ثابت العابد راضيا تمام الرضا على التنقيحات التي صادق عليها مجلس نواب الشعب، مشيرا في حواره مع موقع الكتيبة، إلى أنّ “هناك من بين الفصول التي جاءت بها التنقيحات منافية مع الحدود الدنيا للحقوق الأساسيّة للإنسان من ذلك تحديد صكوك مسقّفة وربط العقوبة السجنية بقيمة الصكّ، وإجراءات أخرى ستمنع على فئات واسعة من التونسيين.ـات استعمال وإمساك دفتر صكوك.”

” كنت قد عبّرت عند مناقشة مشروع القانون الذي ورد فيه طلب استعجال النظر عن خشيتي من استعماله كجزء من الحملة الانتخابية الرئاسية”

ثابت العابد نائب شعب

وأردف العابد قائلا إنّ “مشروع التنقيحات وصل إلى البرلمان في سياق انتخابي مشحون مع طلب استعجال النظر فيه، خاصّة وأنّ ضغوطات الشارع كانت كبيرة لإلغاء العقوبات السجنيّة وسنّ عفو تشريعي عامّ، وهو ما أدّى إلى نقاشه والمصادقة عليه بشكل سريع وغريب دون الإحاطة بكلّ جوانب الموضوع وما يمكن ينجرّ عنه من آثار سلبيّة على الاقتصاد التونسي الذي يشكو بدوره من الانكماش”، على حدّ قوله.

كان لجائحة كوفيد-19 التي اجتاحت العالم في عامي 2020 و2021 آثار سلبيّة ووخيمة على المؤسّسات الاقتصاديّة التي تأثّرت بتوقّف حركة الملاحة بحرا وجوّا وتعطّل الإنتاج وغلاء الأسعار وغيرها من الآثار السلبيّة.

وفي الوقت الذي رافقت فيه الحكومات في شتّى دول العالم مؤسساتها الاقتصادية بهدف تخفيف وطأة الآثار السلبيّة، كانت الإجراءات التي اتخذتها الحكومات التونسية في ذلك الوقت غير ناجعة وغير كافية، وفق العديد من الفاعلين الاقتصاديين، ما أنتج وضعا سيّئا للغاية ما تزال تعاني منه المؤسّسات التونسية خاصة منها الصغرى والمتوسطة.

ومن بين التداعيات الوخيمة على هذا النوع من المؤسّسات، أزمات ماليّة متكرّرة خلقت لفئات واسعة من رؤساء هذه المؤسسات عجزا ماليّا أدّى بالكثير منهم إلى ملاحقات قضائية في جرائم إصدار صكوك دون رصيد.

بالرغم من أنّ الإجراءات الحكومية في ذلك الوقت ألزمت البنوك بتخفيف فوائض الديون المثقلة على هذه المؤسسات وتعليق آجال وإجراءات التسوية والتتبع والتنفيذ المتعلّقة بالشيكات ووقف سريان جميع الفوائض وغرامات التأخير والخطايا فيها، إلا أنّ البنوك أتت بممارسات على خلاف ذلك.

يتأكّد هذا من خلال قرار أصدره مجلس المنافسة يقضي بتغريم عدد من البنوك بعد ثبوت إدانتهم بارتكاب ممارسات مخلّة بالمنافسة “تمثّلت في إنشاء اتفاق بين هذه البنوك لتوظيف فوائض على القروض المؤجّلة خلال جائحة كوفيد-19 ومخالفة منشور البنك المركزي الذي نصّ على أنّ عمليات التأجيل لا تعتبر إعادة هيكلة للقروض ولا تؤخذ بعين الاعتبار في احتساب أقدميّة المتخلّدات.”

منذ تلك الفترة، تصاعدت وتيرة الاحتجاجات ضدّ البنوك التونسية والمؤسّسات المالية الكبرى قادها عدد من أصحاب المؤسّسات الصغرى والمتوسطة، ضدّ ما يعتبرونه تخلّي البنوك عن لعب دورها الأساسي في إقراض المؤسّسات لتجاوز مخلّفات الأزمة.

على صعيد آخر، يعتبر عدد من الفاعلين أنّ منظومة الشيك المؤجّل أو المستعمل كضمان عزّز تخلّي البنوك عن القيام بدورها في تمويل الاقتصاد في الوقت الذي تلاحق الآلاف من أصحاب المؤسّسات ملفّات قضائيّة في جريمة إصدار شيك دون رصيد كانوا قد أصدروها تجنّبا لتوقّف أنشطتهم الاقتصاديّة.

كما تصاعدت وتيرة الإحتجاجات لوقف نزيف الملاحقات القضائية في جرائم إصدار شيك دون رصيد، لتتّهم البنوك والمؤسسات المالية بتعزيز اقتصاد الريع.

يقول الناطق الرسمي باسم الجمعية التونسية للمؤسّسات الصغرى والمتوسطة عبد الرزاق حواص، إنّ “المؤسّسات الكبرى التي تتبع عائلات ريعية بعينها، تستعمل في معاملاتها المالية “الكمبيالة” وهي ورقة تجاريّة للدفع المؤجّل، فيما تبتزّ صغار التجّار الذين يتعاملون مع تلك المؤسّسات الكبرى وتجبرهم على استعمال الشيك المؤجّل، وهو ما يتسبّب في كثير من الأزمات التي تضرب السوق في أكثر من مادة استهلاكية على غرار ما يحصل اليوم في قطاع الدواجن واللحوم البيضاء في تونس”، وفقا لما جاء على لسانه.

” المؤسّسات الكبرى تتعامل عن طريق الكمبيالة التي لا تؤدّي بمن يتخلّف عن خلاصها في الموعد إلى عقوبات سجنيّة، فيما التجّار الصغار مجبرون على استعمال الشيك وتعريض أنفسهم لخطر السجن”.

عبد الرزاق حواص

جوابا منه عمّا إذا ستساعد الإجراءات الجديدة المؤسسات الصغرى لتخطّي صعوبات التمويل وتكوين الرأس المالي الكافي خاصة بعد تضييق الخناق على استعمالات الشيك في غير محلّه، يقول حواص إنّ “التنقيحات خطوة جيّدة إلى الأمام لكنّها منقوصة”.

ودعا الناطق باسم الجمعية التونسية للمؤسسات الصغرى والمتوسطة إلى” ضرورة سنّ تنقيحات جديدة في خصوص الشروط الواجب أن تتوفّر في المؤسّسات للاستفادة من التمويل البنكي ومساعدتها على تخطّي أزماتها وذلك في اتجاه تبسيط الإجراءات ورفع الشروط التعجيزية التي لا تستفيد منها سوى المؤسسات الكبرى”.

“هناك أكثر من خطّ تمويل لفائدة المؤسسات الصغرى والمتوسطة بدعم من دول أوروبية وشركاء تونس الاقتصاديين، لكن الشروط التي تضعها الحكومات التونسية تعجيزية بشكل لا تستفيد منها المؤسّسات المُستهدفة بذلك التمويل”.

عبد الرزاق حواص

نصّت التنقيحات القانونية الجديدة بالمجلّة التجارية على تخصيص البنوك نسبة 8% من مرابيحها السنويّة لتمويل المؤسّسات الصغرى والمتوسطة. هذه المرابيح السنويّة ستعرف تراجعا في السنوات القادمة باعتبار أنّ جزء منها كانت تحقّقها نفس البنوك من خلال منظومة التعامل بواسطة الشيك.

يقول الخبير ومراقب الحسابات حسام بونني، إنّ “هذه النسبة لا تُمثّل أي شيء أمام الاحتياجات التمويلية الكبيرة للمؤسّسات الصغرى والمتوسطة والتي تمثل تقريبا 90% من النسيج الاقتصادي التونسي”.

واعتبر بونّني أنّه “باعتماد أرقام السنة المنقضية في خصوص أرباح البنوك فإنّ ما سيتم اعتماده كخطوط تمويل لفائدة المؤسسات الصغرى والمقدّرة بنحو 8% لن يتجاوز في أقصى الحالات الـ 120 مليون دينار تونسي من كافة البنوك وعددها 28 بنكا”.

” يكفي أن ننظر إلى حجم المعاملات المالية بواسطة الشيك بنهاية عام 2023 والمقدّرة بـ 123 مليار دينار تونسي، لنفهم حاجيات المؤسّسات الاقتصادية متناهية الصغر والصغيرة والمتوسّطة”.

حسام بونني مراقب حسابات

إضافة إلى ذلك، يقول بونّني “إنّ هذا الفصل يحتاج إلى توضيح من الحكومة والبنك المركزي لمعرفة من له الأحقية بالاستفادة من هذه التمويلات وعدم ترك الأمر بيد البنوك وحدها ويقترح تحويل تلك المرابيح لبنك تمويل المؤسّسات الصغرى والمتوسطة والنأي بالبنوك من هذه المعاملة خاصة في ظلّ الجو المشحون الذي تعمل فيه”، وفق رأيه.

في المحصّلة، يمكن القول إنّ جلّ الخبراء والمعنيين بهذا الملف كانوا قد أجمعوا على أنّ الإجراءات التي جاءت بها التنقيحات الجديدة في إيجاد طرق تسوية في الصكوك الراجعة دون خلاص، تعتبر “إجراءات هامة وتحلّ مشاكل عميقة أرّقت المتعاملين الاقتصاديين خاصّة منهم المؤسسات الصغرى والمتوسطة”.

في المقابل، لم تكن الإجراءات الجديدة في خصوص استعمالات الصكوك مستقبلا محلّ توافق بين محدّثينا، بين من يعتبر أنّ التضييق على المعاملات بواسطة الشيك سيؤدّي إلى ركود اقتصادي في ظلّ اقتصاد بطبعه منكمش وبين من يرى أنّ حالة الرّكود المنتظرة مرحلة لا بدّ منها حتى تعود البنوك ومؤسسات التمويل عموما للعب دورها الأساسي في دعم الاقتصاد وخلق فرص الاستثمار ودفع الإستهلاك، لا تتضح بعدُ بدائل الشيك المؤجل وشيك الضمان.

في هذا الإطار، يقترح الخبراء ضرورة سنّ تشريعات جديدة في اتجاه تحسين السياسات المصرفية وتحميل المؤسسات البنكية المسؤوليّة للعب دورها في دعم الاقتصاد والاستهلاك.

وبخصوص بدائل الشيك المؤجل وشيك الضمان، يقترح كافّة المتحدّثين ضرورة العودة للعمل بالسندات ” الكمبيالة ” شريطة تنقيح قوانينها وضمان استخلاصها، إضافة إلى تبسيط الإجراءات ورفع الشروط التعجيزية وفتح المجال أمام المؤسسات الصغرى والمتوسطة للولوج إلى التمويل الكافي لتسيير أنشطتها.

ولتلافي خطر ركود الاستهلاك يقترح ذات المتحدّثين ضرورة تشريك مؤسسات التأمين في المعاملات الماليّة التي يجريها التونسيون.ـات عند اقتناء حاجياتهم بالتقسيط، وتوفير التمويل اللازم للأجراء من ذلك اعتماد بطاقات ائتمان بسقف مالي محدّد ومتجدّد تُسلّم لهم من طرف البنوك التي يتعاملون معها لخلق بديل عن الشيك مؤجل الدفع وهو ما يحتاج إلى ثورة تشريعية وبنكية تبدو صعبة التحقّق في الوقت الراهن بالنظر إلى الواقع الإقتصادي التونسي، بما أنّها إجراءات ذات تكلفة مالية عالية، دون نسيان سياسة الحكومات التونسيّة خاصة في السنوات الأخيرة التي اتجهت أكثر نحو التداين الداخلي خاصة من البنوك تحت شعار “التعويل على الذات”.

اتصل موقع الكتيبة بكل من البنك المركزي التونسي وراسله بطلب نفاذ إلى المعلومات، لكن إلى حدود كتابة هذه الأسطر لم يتلق أي جواب في الحالتين، كما تم الاتصال بنائب رئيس الجمعية المهنية للبنوك والمؤسسات المالية ورفض التجاوب.

اتصل موقع الكتيبة بكل من البنك المركزي التونسي وراسله بطلب نفاذ إلى المعلومات، لكن إلى حدود كتابة هذه الأسطر لم يتلق أي جواب في الحالتين، كما تم الاتصال بنائب رئيس الجمعية المهنية للبنوك والمؤسسات المالية ورفض التجاوب.

الكاتب : وائل ونيفي

صحفي مختص في قضايا مكافحة الفساد وحقوق الإنسان والشأن السياسي

الكاتب : وائل ونيفي

صحفي مختص في قضايا مكافحة الفساد وحقوق الإنسان والشأن السياسي